Oppday Year End 2022 บริษัท ดูโฮม จำกัด (มหาชน) DOHOME

[DOHOME] บริษัท ดูโฮม จำกัด (มหาชน)

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2023 บริษัท ดูโฮม จำกัด (มหาชน) DOHOME

Presentation https://weblink.set.or.th/dat/registrat ... DOHOME.pdf

Presentation https://weblink.set.or.th/dat/registrat ... DOHOME.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q2/2023 DOHOME บมจ. ดูโฮม

Presentation https://weblink.set.or.th/dat/registrat ... ug2023.pdf

Presentation https://weblink.set.or.th/dat/registrat ... ug2023.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

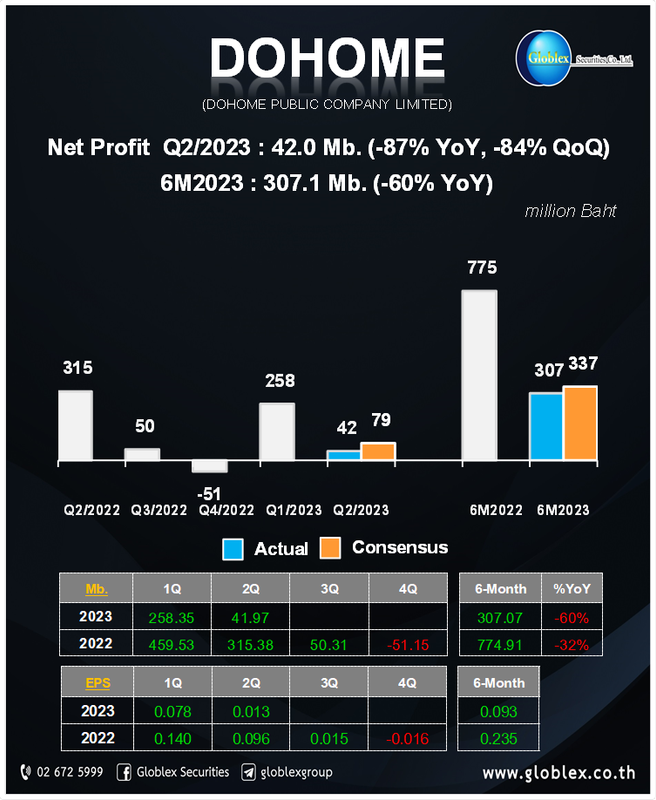

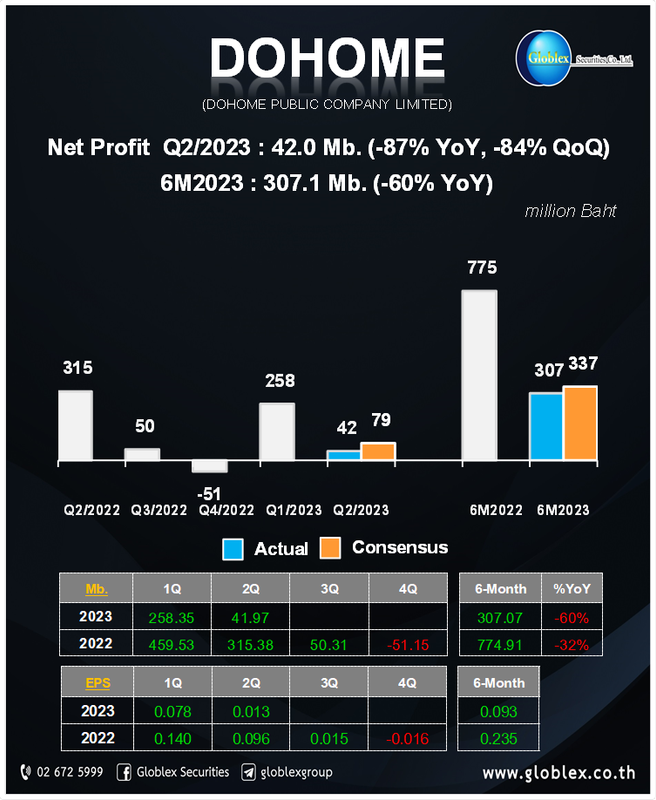

ผลประกอบการไตรมาสที่ 2 ปี 2566 หุ้น DOHOME

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

สรุป Oppday Q2/2023 DOHOME บมจ. ดูโฮม

ภาพรวม Q2/2023

Q: รายได้ต่อสาขา ต่อเดือน

ภาพรวม Q2/2023

- รายได้เติบโต 1.4% SSSG -9.88%

- ยอดขายภาคอิสานสาขาเก่าลดลงเยอะ แต่ภาคอิสานสาขาใหม่ และ ภาคอื่น ๆ ยอดขายเติบโตทั้งหมด ตั้งแต่ 2% ถึงมากกว่า 100%

- กลุ่มก่อสร้าง -2.5% กลุ่มซ่อมแซม +3.8% กลุ่มตกแต่ง +4.5% -> ภาพรวมโต 1.4%

- ช่องทาง e-commerce โตมากกว่า 100% / To Go +65% -> SSSG 72%

- มีการปิดสาขาที่ performance ไม่ดีไป 1 สาขา -> Q3 Q4 จะปิดอีก 2 สาขา

- แพลนปีนี้จะขยาย To Go อีก 4 สาขา

- Demand ภาคอิสานยังไม่ดีเท่าที่ควร

- บริษัทมีการ Renovate Store โดยเฉพาะสาขาเก่า ๆ ซึ่งส่วนใหญ่อยู่ภาคอิสาน ทำให้สาขาขอนแก่นยอดขาย -30% เพราะมีการ Renovate ในเดือน 5-6-7 หลังจาก Renovate แล้วยอดขายน่าจะกลับมา

- ราคาเหล็ก ปริมาณขาย +13% แต่ราคา -18% ทำให้โดยรวมยอด -7% -> ภาพรวมก่อสร้างจึง -2.5%

- ลดลงมาเล็กน้อยจากช่วงเดียวกันของปีก่อนที่ 16.8% มาอยู่ที่ 14%

- มีการลดราคากลุ่มสินค้า Non Performance Inventory ทำให้ GP ลด

- มีการลดกลุ่ม Clearance Sale และ ลด Stock ลงไป 600 ล้าน

- ต้นทุนการบริหารจัดการต่ำลง ต้นทุนการนำเข้าสินค้าต่ำลง

- มอง Outlook Q3 GP ดีขึ้นทุกกลุ่ม -> กลุ่มเหล็ก GP ค่อย ๆ ดีขึ้นสวนทางกับ Stock ที่ลดลง

- สูงขึ้น เนื่องจากมีการเตรียมการเปิดสาขาที่เชียงราย -> Q3 Q4 ค่าใช้จ่ายส่วนนี้จะลดลง

- แต่ Total Expense น้อยลงจากการมีการ Lean Process การทำงานให้กระชับขึ้น

- จำนวนพนักงานลดลง แต่ไม่ได้ไล่ออกทำให้ไม่มีการจ่ายพนักงานในการออก

- EBITDA 402 ล้าน

- Net Profit 39 ล้าน

- Liability / Equity = 1.84

- บริษัทไม่มีแพลนเพิ่มทุนแต่อย่างใด

- โดยจะเพิ่มไอเทมใหม่ ๆ เข้ามาและ Upsale ไอเทมเดิม

Q: รายได้ต่อสาขา ต่อเดือน

- ขึ้นอยู่กับขนาด เล็ก กลาง ใหญ่

- ยอดขายจะอยู่ที่ 2-3 ล้าน -> วันละ 70,000-80,000 บาท

- กำไรสุทธิเป็นบวกทุกสาขา เพราะอันไหนที่เป็นลบจะทยอยปิดไป

- จะเปิดใหม่ 3 Store เปิดไปแล้วที่เชียงราย และจะมีเปิดที่ อยุธยา ปทุมธานี

- ปีถัดไปยังไม่มีแพลนขยายสาขา เราชะลอ แต่มีที่ดิน on hand อยู่แล้ว

- ปกติ 1-2 เดือนก็ Breakeven แล้ว แต่ขึ้นกับ GP ในแต่ละช่วงเวลาด้วย แย่สุดไม่เกิน 1 ปี

- คงที่ 10% ส่วนใหญ่เป็นลอยตัว แต่ตอนนี้มีวงเงินที่เหลือใช้จากธนาคารอยู่ 4,000 ล้าน จะเห็นได้ว่าตั้งแต่ต้นปีถึงเดือนนี้ กนง.ปรับดอกเบี้ยขึ้น 1.75% แต่ดอกเบี้ยที่เราจ่ายไม่ถึง 1% ที่สูงขึ้น เรามีรูมต่อรองเจรจากับธนาคาร และยังมีการดูเรื่อง refinance ด้วย และ วงเงินล่าสุดที่ refinance ได้ ดอกเบี้ยลดลง 0.7%

- เราจะพยายามผลักดันสินค้า high margin ให้มีสัดส่วนการขายที่มากขึ้น เพราะกลุ่มก่อสร้างหลายตัวยังมีกำไรดี และเหล็กเป็นสินค้าต้นน้ำ ลูกค้าที่มาซื้อเหล็กกับเรา ก็ซื้ออย่างอื่นด้วย ซึ่งเป็นกลุ่มที่มีกำไร

- มองว่าปีนี้ไม่ได้ราคาสูงขึ้นเหมือนปีก่อน ๆ เพราะ Demand ประเทศจีนที่ต่ำลง

- แต่เรามีการบริหารเหล็กให้สะท้อนกับราคาตลาด โดยการลด Stock ลง

- หนี้เงินต้นเพิ่มสูงขึ้น เพราะปีที่แล้วขยายสาขา 5 สาขา ทำให้มีหนี้เพิ่มขึ้น 1,000 กว่าล้านและมาจากอัตราดอกเบี้ยที่แบงก์ชาติปรับขึ้น

- คิดว่า 16% อยู่ในรูมที่ทำได้

- ปีหน้าจะเริ่มนิ่งและเริ่มลดลง

- รอดู Demand ที่จะกลับมาและราคาเหล็กที่ลดลงไปจะกลับมาอย่างไร

- มีบ้างเพราะงบออกช้า โปรเจคออกช้า การเบิกจ่ายออกช้าลง

- แต่กลุ่มลูกค้าเราไม่ได้มีแต่ผู้รับเหมาที่ทำให้กับหน่วยงานราชการอย่างเดียว มีกลุ่มที่เป็นเอกชนด้วย

- เรา Wait and See รอดู Performance ก่อนว่าเป็นอย่างไร เราไม่มีแพลนเพิ่มทุน ยังชะลอการขยายสาขาอยู่

- Stock ตอนนี้ดูดีขึ้น ตัวที่ non perform เยอะ ๆ เราได้เคลียไปเยอะมากแล้ว

- ยอดขายที่โตได้ไม่ตามคาด และ ค่าใช้จ่ายที่สูงขึ้น

- แต่ค่าใช้จ่ายจะมาก่อนยอดขายช่วงเตรียมขยายสาขา ปี 2024 ถ้าไม่มีการขยายสาขา หรือขยายน้อยลง ทำให้ค่าใช้จ่ายลดลง ทำให้กำไรน่าจะดีขึ้น

- ลูกค้าเราหลากหลายทั้งเจ้าของบ้าน ผู้รับเหมารายเล็กรายใหญ่ ลูกค้าไม่ได้มีความอ่อนไหวต่อราคาถึงขนาดที่เราต้องลดราคาจนไม่เหลืออะไร และบริษัทไม่มีนโยบายขายขาดทุน

- ธนาคารให้ไม่เกิน 2.5 เท่า ปัจจุบันเรารักษาอยู่ที่ 1.8 เท่า

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q3/2023 DOHOME บมจ. ดูโฮม

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6028

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6028

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

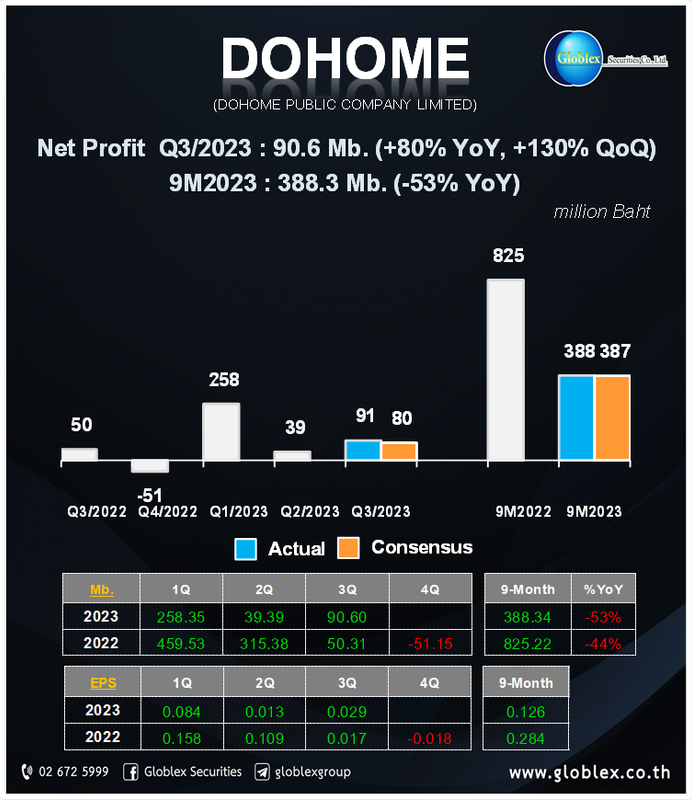

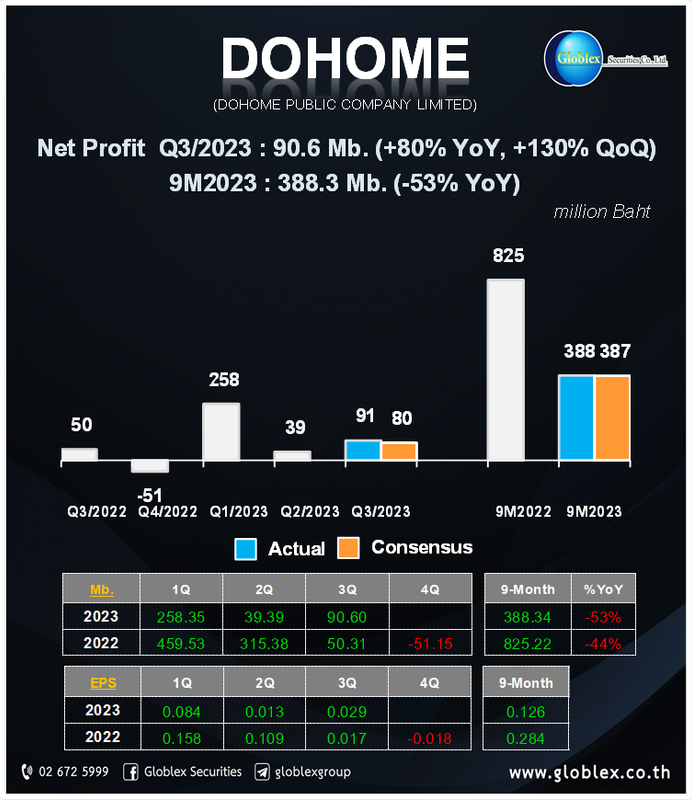

ผลประกอบการไตรมาสที่ 3 ปี 2566 หุ้น DOHOME  ที่มา: Globlex Research

ที่มา: Globlex Research

ที่มา: Globlex Research

ที่มา: Globlex Research-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

สรุปคลิป Oppday Q3/2023 DOHOME บมจ. ดูโฮม

ผลประกอบการ Q3/66

- เปิดสาขาขนาดใหญ่เพิ่ม 2 สาขา ได้แก่ สาขาเชียงราย และอยูธยา ทำใหมีสาขาใหญ่รวมทั้งหมด 23 สาขา

- เปิดสาขา Dohome ToGo เพิ่มอีก 1 สาขา รวมเป็น 9 สาขา

- รายได้จากการขายและบริการ 7,431 ล้านบาท -0.6% YoY

- Gross Profit 1,148 ล้านบาท และ Gross Profit Margin 15.5% เพิ่มขึ้นจาก Q3/2022 ที่ 14% จากขยายสัดส่วน Product Mix ที่มี Margin สูง โดยเฉพาะสินค้ากลุ่มตกแต่ง

- %GP ในแต่ละ Product ก็มีการปรับสูงขึ้นด้วยเช่นกัน โดยเฉพาะกลุ่มเหล็ก

- กำไรสุทธิ 91 ล้านบาท ปรับเพิ่มขึ้นจาก Q3/2022 ที่ 50 ล้านบาท

- อัตรากำไรสุทธิปรับเพิ่มขึ้นเป็น 1.2% จาก 0.7% ใน Q3/2022

- อัตราหมุนเวียนลูกหนี้ 17 วัน

- อัตราหมุนเวียนเจ้าหนี้ 45 วัน

- Inventory Days 176 วัน

- Cash Cycle 146 วัน

- L/E Ratio 1.8 เท่า

- IBD/E 1.45 เท่า

- ใน Q4 จะมีการเปิดสาขาเพิ่มอีก 1 สาขาที่ปทุมธานี ทำให้สาขาใหญ่จะเปิดครบ 24 สาขา เป็นไปตามแผน

- ปีนี้มีการ Renovate สาขาอุดรธานี เชียงใหม่ ขอนแก่น เสร็จแล้วตามแผน

- Marketing Activity -> Promotion Mail / Celebrate 40th Anniversary

- ช่องทางออนไลน์เติบโตต่อเนื่อง

- Dohome ToGo ผลประกอบการต่อสาขาดีขึ้นต่อเนื่อง และใน Q4 มีแผนเปิด Dohome ToGo เพิ่มอีก 4 สาขา ทำให้ ณ สิ้นปี มี 12 สาขา

- มีการทำแบรนด์ นายช่าง โดยดูโฮม ขยายการบริการให้ครอบคลุมมากขึ้น ตั้งติดตั้ง ซ่อมแซม และรักษา

- ตั้งเป้ายอดขายสินค้า House Brand มีสัดส่วน 20% ปีนี้ ซึ่งถึงเป้าหมายแล้วเร็วกว่าที่คาด

ยอดขายสาขา Size L เฉลี่ยต่อปี

- เป้าหมายหากเปิดครบ 3 ปี ในปีที่ 3 จะมีรายได้ 1,500 ล้าน ซึ่งหลายสาขาทำได้ตาม Target แต่บางสาขาก็ต่ำกว่าเล็กน้อย หรือสูงกว่า Target

- อยู่ระหว่างการพิจารณา

- มีการ lean process ต่าง ๆ ให้มีประสิทธิภาพมากขึ้น เรามีนโยบายเพิ่มกำไรสุทธิ โดยเอาเทคโนโลยีเข้าช่วย

- การตั้งสำรองค่าเผื่อหนี้ศูนย์ลดลงเพราะมีการเก็บหนี้ที่ดีขึ้น

- แนวโน้ม Q4 ค่อนข้างดูดีกว่า Q3

- ปีหน้าถ้าไม่มีปัจจัยอะไรมากระทบ ภาคการก่อสร้างฟื้นตัว กำลังซื้อกลับมา มองว่า SSSG น่าจะโต High Single Digits และ Total Sale น่าจะบวกได้ Double Digits

- Q2 น่าจะเป็น bottom แล้วของปีนี้

- Q3 Q4 มีแนวโน้มฟื้นตัวตามลำดับ

- ที่ดินมี 150 ไร่ ใช้ไปแล้วครึ่งเดียว

- อาคารที่ก่อสร้างแล้ว น่าจะรองรับสาขาขนาดใหญ่ได้ 30 กว่าสาขา ซึ่งตอนนี้สาขาขนาดใหญ่มีอยู่ 23 สาขา

- ToGo 1% และ E-Commerce 2% สัดส่วนรายได้ยังไม่สูง แต่การเติบโตสูง

- สาขาขนาดใหญ่ถือเป็นสัดส่วนรายได้หลักของบริษัท

- ปีนี้ทำได้ 20% แล้ว ปีหน้าสูงกว่า 20% แน่นอน

- เรามองเห็นว่ามี Potential ที่จะโตอยู่

- รายได้ต่อสาขาขึ้นอยู่กับอายุการเปิดสาขา

- สาขาที่อุบลฯ เปิดมา 40 ปีแล้ว ยอดขายจะสูงสุด

- สาขา 2-3 เฉลี่ยยอดขาย 2-3 พันล้าน

- ยิ่งเปิดสาขานาน การเข้าถึงลูกค้ายิ่งมากขึ้น

- สาขายิ่งเปิดนาน รายได้ยิ่งเพิ่มขึ้นต่อเนื่อง

- ปีที่แล้วเราได้รับผลกระทบจากเหล็กที่ผันผวนในระยะเวลาอันสั้น ซึ่งผลกระทบหมดไปตั้งแต่ Q4 ปีที่แล้ว

- ปีนี้ Q3-Q4 มีแนวโน้มดีขึ้น

- ปีหน้าคาดว่า GP จะทำได้ประมาณ 16-17%

- เราน่าจะได้ประโยชน์ค่อนข้างมาก ทั้งเรื่อง ticket size ที่สูง และ จำนวนสาขาที่กระจายมากมาย

ที่มา: https://www.youtube.com/watch?v=3HPv-i3o3fs

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday year-end 2023 DOHOME บมจ. ดูโฮม

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7002

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7002

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2024 DOHOME บมจ. ดูโฮม

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7025

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7025