Oppday Year End 2022 บริษัท ไทยยูเนี่ยน ฟีดมิลล์ จำกัด (มหาชน) TFM

[TFM] บริษัท ไทยยูเนี่ยน ฟีดมิลล์ จำกัด (มหาชน)

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2023 บริษัท ไทยยูเนี่ยน ฟีดมิลล์ จำกัด (มหาชน) TFM

Presentation https://weblink.set.or.th/dat/registrat ... Q1-TFM.pdf

Presentation https://weblink.set.or.th/dat/registrat ... Q1-TFM.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q2/2023 TFM บมจ. ไทยยูเนี่ยน ฟีดมิลล์

Presentation https://weblink.set.or.th/dat/registrat ... Q2-TFM.pdf

Presentation https://weblink.set.or.th/dat/registrat ... Q2-TFM.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

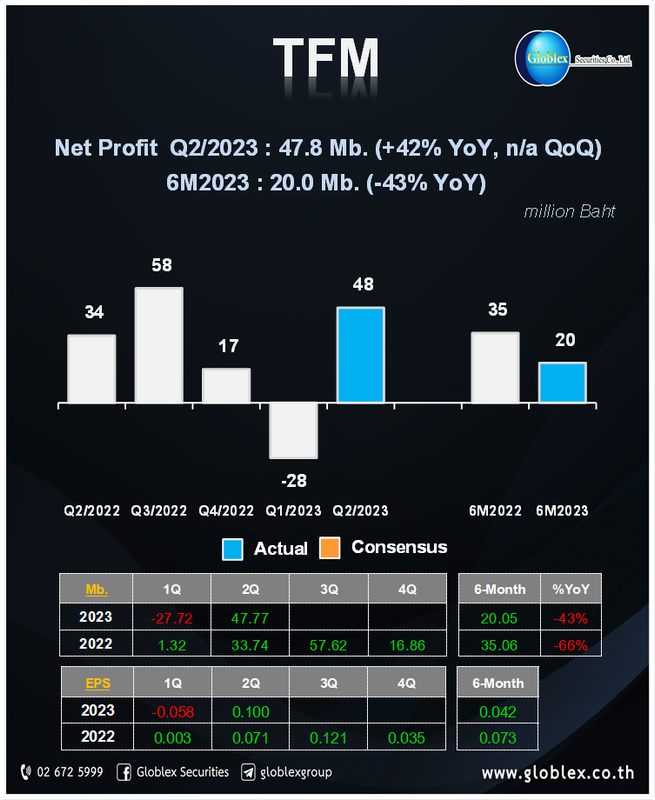

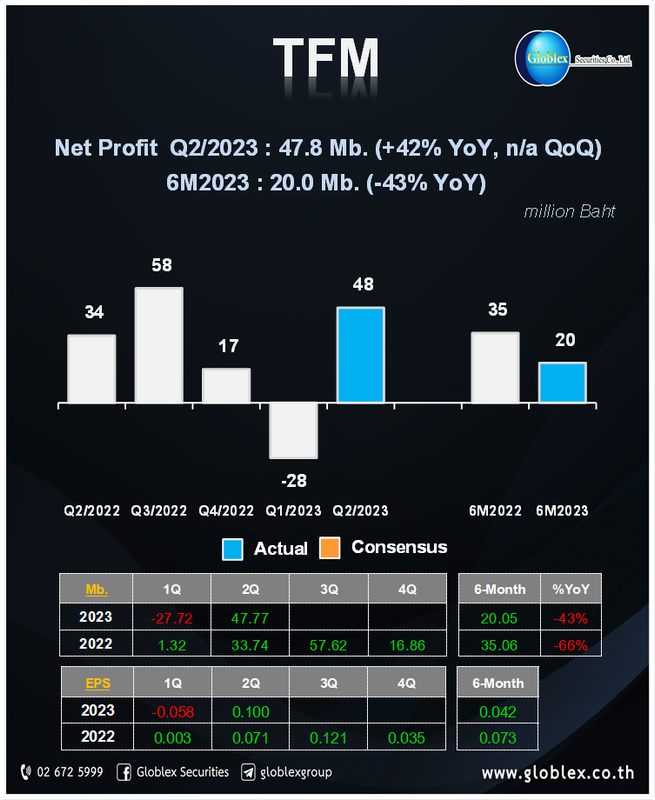

ผลประกอบการไตรมาสที่ 2 ปี 2566 หุ้น TFM

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q3/2023 TFM บมจ. ไทยยูเนี่ยน ฟีดมิลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/calendar

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/calendar

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

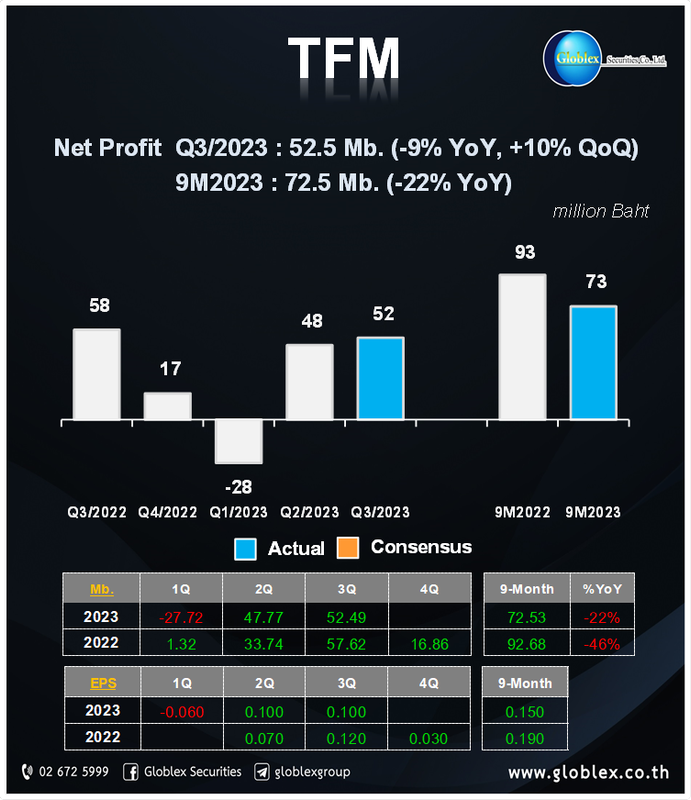

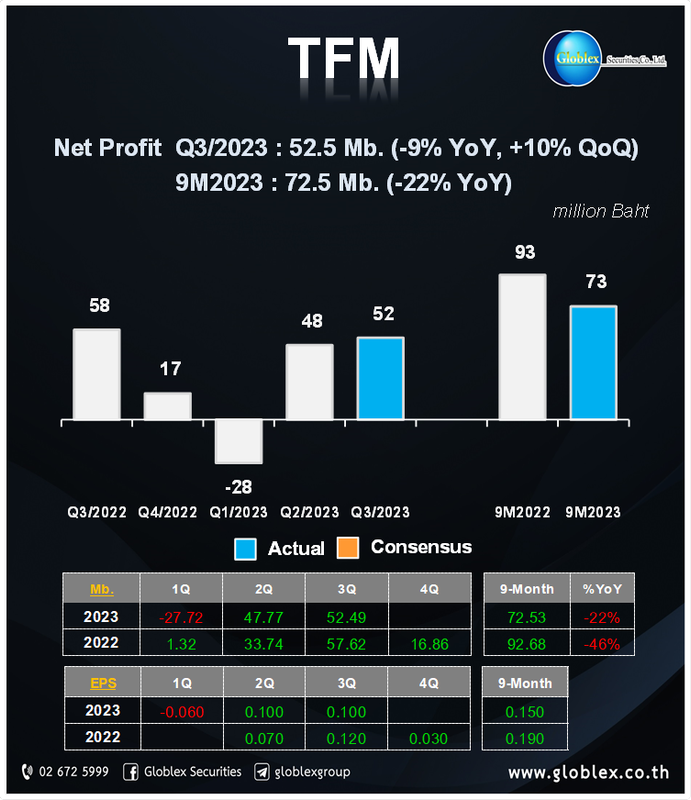

ผลประกอบการไตรมาสที่ 3 ปี 2566 หุ้น TFM ที่มา: Globlex Research

ที่มา: Globlex Research

ที่มา: Globlex Research

ที่มา: Globlex Research-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday year-end 2023 TFM บมจ. ไทยยูเนี่ยน ฟีดมิลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6881

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6881

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2024 TFM บมจ. ไทยยูเนี่ยน ฟีดมิลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6895

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6895

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q2/2024 TFM บมจ. ไทยยูเนี่ยน ฟีดมิลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://www.set.or.th/th/market/product ... y-snapshot

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://www.set.or.th/th/market/product ... y-snapshot

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

สรุปคลิป Oppday Q2/2024 TFM บมจ. ไทยยูเนี่ยน ฟีดมิลล์

ในไตรมาสที่ 2 ทําผลประกอบการไปได้ค่อนข้างเป็นที่น่าพอใจ

- ในไตรมาสที่ 2 ทําผลประกอบการไปได้ค่อนข้างเป็นที่น่าพอใจ

- กําไรอยู่ที่ 129 ล้านบาท เมื่อรวมกับ ไตรมาสแรกที่ 104 ทำให้ ภาพรวมของครึ่งแรกของปี กําไรอยู่ที่ 233 ล้านบาท ถือว่าเป็นปีที่ดีมาก ปรับเพิ่มขึ้น 10 เท่า เมื่อเทียบกับปีที่แล้ว

- มีการประกาศจ่ายปันผลที่ 0.3 บาทต่อหุ้น คิดเป็น Dividend Payout Ratio ที่ 64%

- ยอดขาย ถ้าเทียบกับปีที่แล้ว ในช่วงเดียวกันลดลงเล็กน้อย สาเหตุหลักมาจากการปรับพอร์ตโฟลิโอ ในส่วนของอาหารสัตว์บก โดยที่ลดสัดส่วนขออาหารสัตว์บก ลดลงตาม Strategy ที่ได้วางไว้

- กุ้ง ค่อนข้างทรงตัว ตลาดในประเทศมีการชะลอการลงลูกกุ้งออกไป เลยทําให้ตลาดตลาดในครึ่งปีแรกหดตัวลง แต่ว่ายังพยายามรักษาการขายอาหารกุ้งไว้ได้ โดยการเพิ่ม market share

- บริษัทย่อยของเราที่อินโดนีเซีย มีการเติบโตอย่างเป็นที่น่าพอใจ เพิ่มขึ้น หนึ่งเท่าตัว ในขณะที่อาหารปลาลดลงเล็กน้อยเมื่อเทียบกับปีก่อนหน้า

- ส่วนเมื่อเทียบกับ QoQ เมื่อไตรมาสที่มีการปรับเพิ่มขึ้นเล็กน้อยเป็นไปตาม seasonal ซึ่งปกติจะพีคไตรมาส 2 และ ไตรมาส 3

- Gross Profit Marginในไตรมาส 2 อยู่ที่ 18.8% เพิ่มขึ้นจากไตรมาส 2 ปีที่แล้ว ซึ่งอยู่ที่ 9.1% เพิ่มขึ้นมาเท่าตัว เพิ่มขึ้นเช่นเดียวกันเมื่อเทียบกับ QoQ ซึ่งไตรมาสที่แล้ว อยู่ที่ 16% สาเหตุที่มี Gross Profit Marginที่เพิ่มขึ้นมาจากหลายปัจจัยส่วนหนึ่งเลยมาจากการปรับ Portfolio Max ลดสัดส่วนอาหารที่Marginต่ำลงเพิ่มสัดส่วนอาหารสัตว์ที่มีกําไรสูงขึ้น

- ประกอบกับ Production พยายามทําให้มีความมีประสิทธิภาพมากขึ้น ในการวางแผนการผลิตforecastให้แม่นยําขึ้นเพื่อที่จะได้ผลิตอย่าง Smooth ขึ้นพยายามลด Waste ลง เพราะฉะนั้นตอนนี้มี Yield ในส่วน production ที่ดีขึ้นมากเมื่อเทียบกับปีก่อนหน้า

- นอกจากนั้นจะมีปัจจัยการลดต้นทุนการผลิตอื่น ๆ ไม่ว่าจะเป็นค่าไฟ ค่าบำรุงรักษา การรีวิวสินค้าคงเหลือไม่ให้มีสินค้าล้าสมัย นอกจากนั้น จะมีปัจจัยเรื่องวัตถุดิบลดลง การบริหารจัดการราคาวัตถุดิบด้วยกาจับจังหวะถ้าช่วงไหนที่ราคาต่ำหน่อย เราก็จะล็อกยาวหน่อย ถ้าช่วงไหนที่ราคาสูงจะบริหารจัดการให้เท่าที่พอใช้

- นอกจากนั้น เรายังมุ่งเน้นการทํา R&Dในการพัฒนาสูต

- ซึ่งสาเหตุปัจจัยทั้งหมดเหล่านี้จะส่งผลทําให้ Gross Profit Marginมีการเติบโตอย่างก้าวกระโดด

- ซึ่งทั้งหมดนี้ส่งผลให้ Net Profit ในไตรมาส 2อยู่ที่ 129 ล้านบาท ซึ่งเติบโตขึ้นทั้งYoY และ QoQ

สรุปของครึ่งปีแรก 2024

- ยอดขายครึ่งปีแรกยัง ถ้าเทียบกับปีที่ยังเติบโตประมาณ 2% สาเหตุหลักของการที่เติบโตจะมาจากบริษัทย่อยในอินโดนีเซียที่มีการเติบโต กว่าหนึ่งเท่า ซึ่งจริง ๆ แล้ว Market Size ของตลาดอาหารกุ้งในอินโดนีเซีย ถือว่าใหญ่กว่าประเทศไทยด้วยซ้ำเพราะฉะนั้นในส่วนนี้ยังมีรูมที่จะสามารถเติบโตต่อไปได้อีกค่อนข้างมากเลย

- Gross Profit Margin สําหรับครึ่งปีแรกอยู่ที่ประมาณ 17.5%

- Net Profit ภาพรวมของครึ่งปีแรกอยู่ที่ 233 ล้านบาทคือเติบโตเทียบกับปีที่ปีก่อนหน้า

- ที่ประกาศจ่ายจากผลประกอบการครึ่งปีแรกอยู่ที่ 0.3 บาทต่อหุ้น

- Payout Ratio 64% สูงกว่านโยบายของบริษัทที่จะจ่าย Dividend ขั้นต่ำอยู่ที่ 50% ของ Net Profit

- กุ้ง ภาพรวมค่อนข้างจะทรงตัว เติบโตอย่างมากในตลาดที่อินโดนีเซียสําหรับของ TFM ปรับลดลงเล็กน้อย ส่วนมากมาจากการลดลงของการส่งออก

- ตลาดในประเทศยังยืนไว้ได้ใกล้เคียงกับปีที่ผ่านมา แม้ว่าตลาดจะหดตัวลงสาเหตุที่ตลาดหดตัวลงส่วนหนึ่งมาจากเรื่องราคากุ้งด้วย กับอีกส่วนหนึ่งมามาจากclimate change ซึ่งเป็นผลให้การลงลูกกู้มีการดีเลย์ออกไปสําหรับปีนี้ 1- 2 เดือน

- ทําให้ภาพรวมแล้วในมุมของการผลิตกุ้งมีการปรับตัวลง ซึ่งจะสอดคล้องไปกับอาหารของกุ้งด้วย แต่ว่าทางทีมขายของเราเก่งมาก สามารถที่จะเพิ่ม market share ได้ 3%ในช่วงที่ผ่านมา แม้ว่าตลาดจะมีการหดลง

- ซึ่งคาดว่าในครึ่งปีหลัง ตลาดอาหารกุ้งจะกลับมา เนื่องจากว่าเป็นการดีเลย์ออกไป1 - 2เดือน เพราะฉะนั้น พีคของปีนี้แทนที่จะเป็นไตรมาส2 ไตรมาส3 อาจจะเป็นไตรมาส 3 ไตรมาส 4 โดยที่ Market share ที่เราพยายามสร้างไว้ในช่วงครึ่งปีแรกจะส่งผลดีกับบริษัทในช่วงครึ่งปีหลังด้วย

- ด้วยเกษตรกรที่เป็นอาชีพที่เลี้ยงสัตว์น้ําอยู่ ที่เป็นลูกค้าของเรา มีการจัดการน้ําที่จากแหล่งน้ําธรรมชาติก่อนที่จะนํามาใช้เลี้ยงจะมีบ่อพักน้ําไว้ก่อน จะมีการฆ่าเชื้อต่าง ๆ จัดการสิ่งแปลกปลอมที่ปนอยู่ในน้ําเพื่อที่จะ ไม่ให้มีอะไรอื่นเข้าไปในบ่อกุ้งหรือปลาที่เขาเลี้ยงเพื่อการพาณิชย์ เป็นวิธีที่เขาจัดการอยู่ทําให้ในส่วนที่เป็นลูกค้าที่มีความเป็น Professional ในการเลี้ยงอยู่แล้ว ไม่ได้ไม่ได้รับผลกระทบอะไรจากการแพร่ระบาดของปลาหมอคังดำที่นักลงทุนกังวล

- อาหารกุ้งไซส์เล็ก เดิมที่มีการจําหน่ายอยู่แล้ว แต่เป็นอาหารที่ที่เรียกว่าเบอร์บี้ซึ่งเป็นการผลิตแบบผลิตเม็ดใหญ่ออกมา มีการทุบให้เล็กลง จัดจําหน่ายเป็นอาหารเบอร์บี้สําหรับลูกกุ้ง

- โดยปัจจุบันทางทีมวิจัยพัฒนาผลิตภัณฑ์ มีการออกผลิตภัณฑ์ใหม่เพื่อมาทดแทนอาหารที่เรียกว่าเบอร์บี้ เรียกว่า 2S มีการจําหน่ายในไตรมาสที่ผ่านมา

- 2S ต่างกับเบอร์บี้คือ เป็นการผลิตออกมาเป็นเม็ดอัดเม็ดเลย โดยที่ไม่ได้นํามาทุบประโยชน์ของการผลิตแบบนี้จะช่วยลดต้นทุนในการผลิตของบริษัทได้โดยการที่ลดขั้นตอน จะลดค่าพลังงานในการผลิตได้ค่อนข้างดี อีกส่วนหนึ่งคือการควบคุมประสิทธิภาพในการผลิต เดิมการทุบอาจจะทําให้ประสิทธิภาพในการผลิตสามารถสามารถควบคุมได้ยาก ปัจจุบันสามารถควบคุมต้นประสิทธิภาพในการผลิตได้ ทําให้ต้นทุนการผลิต สินค้าต่ำลง เกษตรกรได้ประโยชน์อะไร เดิมทีเบอบี้เกิดจากการทุบ เพราะฉะนั้นจะมีเศษเล็กเล็กที่ไม่สามารถควบคุมได้ว่าจะลงมาในน้ําจะละลายหรือเปล่า จะส่งผลต่อน้ําเสีย ทําให้น้ําที่เพาะเลี้ยงกุ้งหรือปลามีเป็นเหมือนกับน้ําเสียขึ้นมา การผลิต2S มาจําหน่ายจะช่วยในเรื่องนี้เพราะว่าเนื่องจากเป็นการอัดเม็ด จะมีระยะเวลาคงทนในน้ําให้กุ้งทานทานอาหารหมด ตามที่ค่าเฉลี่ยที่เกษตรกรเลี้ยงอยู่ จะมาช่วย pain point เกษตรกรด้วย และลดต้นทุนการผลิตของบริษัทด้วย คาดว่าจะเอามาแทนบอร์บี้เก่า

- ปัจจุบันมีการทดลองอาหารเบอร์ 1S ทดลองตลาดอยู่ มีลูกค้าที่นําไปใช้มีผลตอบรับค่อนข้างดีกับกับอาหารตัวนี้

- จากผลประกอบการที่ค่อนข้างดีในช่วงครึ่งปีแรกทําให้บริษัทมามานั่งวางแผนใหม่มีการปรับสําหรับ Guidance สําหรับทั้งปี

- เดิม GPM ได้ให้กับทางนักลงทุนไปว่าทั้งปีจะอยู่ที่ 12 - 14% ปัจจุบัน ด้วยผลประกอบการขึ้นปีที่มี 17.5% ทําให้ปรับขึ้นมาเป็น 16-18% เป็นกรอบนี้สําหรับทั้งปี

- การเติบโตของยอดขาย เดิมที่ให้ไว้ 10-15% ปรับลงเป็น 5 -8% เนื่องจากสัตว์บกที่มีการปรับ Strategyในการขาย รวมถึงอาหารปลาเป็นเรื่องการบริหารจัดการพอร์ตทําให้มีการปรับ Guidance ของของยอดขายที่ลดลง ยังคงเติบโตอยู่แต่ยังเติบโตในในแนวทางที่มีกําไรที่แข็งแกร่ง

- รายได้ของเรา กุ้งกับปลา แม้ว่าตลาดในช่วงครึ่งปีแรกจะมีปัญหาราคาสัตว์น้ํา บริษัทยังคง mintain กุ้งจะมีของอินโดนีเซียมาชดเชย ยอดขายในประเทศยังเติบโตได้อย่างต่อเนื่อง แม้ว่าOEM ตัวส่งออกจะลดลง รวมถึงปลาที่มีการปรับเล็กน้อยในช่วงของไตรมาส 2 อีกส่วนเป็นเรื่องของสัตว์บกที่มีการปรับพอร์ต

- ในส่วนต่าง ๆ เป็นความพยายามของทีมบริหารในการเพิ่ม Margin จากการบริหารต้นทุนด้วยส่วนหนึ่ง คือการบริหารจัดการการจัดซื้อวัตถุดิบ การลดต้นทุนในโรงงานต่าง ๆ ที่ได้เคยได้เคยชี้แจงในไตรมาสก่อนว่ามุ่งเน้นในการจัดการในส่วนที่ควบคุมได้ ไม่ว่าจะเป็นการทํา cost saving การลดค่าใช้จ่ายต่าง ๆ ในโรงงาน และการเพิ่มประสิทธิภาพในการผลิต เพื่อที่จะให้Margin มั่นคง

- Dividend Yield ที่จ่ายในไตรมาสในครึ่งปีแรกที่ 0.3 บาทต่อหุ้น ถือว่าเป็นการจ่ายที่สูงที่สุดตั้งแต่ IPO

- กุ้ง ถือว่าเป็นสัดส่วนเยอะที่สุดในพอร์ตของเรา ยอดขายอาหารกุ้งเติบโตอยู่ 0.3% YoY +15.2% QoQ หลัก ๆ จะเติบโตขึ้นจากผลผลประกอบการของ TUKL ที่ประเทศอินโดนีเซียที่มีการเติบโตขึ้นกว่า 115% จากปีที่ผ่านมา จากการที่ทีมบริหารได้เดินทางไปช่วยการบริหารจัดการในปลายปีที่ผ่านมา ทําให้ปีนี้มีผลประกอบการที่ดีอย่างต่อเนื่องในไตรมาส 1 และ ไตรมาส 2

- ยอดขายอาหารกุ้งในประเทศ ในภาพรวมลดลง 10.8% จริงแต่จะมาจาก OEM Export อย่างที่เจแจ้งไป ในขณะที่ตลาดในประเทศหดลง 20.2% แต่บริษัทยังทํา market share ได้ดีขึ้น 3% ในครึ่งปีหลัง OEM คาดว่าจะกลับมาจากสถานการ climate change ที่เปลี่ยน seasona ของกุ้งไปในไตรมาส 3 ลูกค้าOEMจะกลับมาสั่ง ส่วนของส่งออกที่ยอดดรอปลงเป็นปัญหาของโรคระบาดในกุ้งที่ประเทศศรีหลังกาที่เป็นประเทศหลักที่ส่งออกปัจจุบัน คิดว่าในครึ่งปีหลังปัญหานี้จะคลี่คลายรวม - การขยายตลาดต่างประเทศใหม่ ๆ ที่ทางทีมบริหารได้พยายามขยายไปในประเทศใหม่ ๆ มากขึ้นเพื่อ Diversify พอร์ตโฟลิโอ

- อาหารปลา ยอดขายอาหารปลา ลดลง 2.4% YoY และลลดง 8.2% QoQ หลัก ๆ มาจากส่วนของราคา end product ในไตรมาส 2 ราคาปลากะพงเริ่มมีการปรับลง ทําให้ยอดขายอาหารปลากะพงลดลง 3% YoY แต่ในส่วนนี้ Market Share ของอาหารปลากะพงยังคงเป็นผู้นําตลาดนี้อยู่

- อีกส่วนหนึ่งที่ปรับลงเล็กน้อยเป็นอาหารปลาน้ําจืดประเภทอื่น ๆ ปรับลงอยู่ 3%ในประเทศ เป็นผลมาจากแบรนด์ใหม่ ๆ ที่จะออกดีเลย์เล็กน้อย เนื่องจากราคา end product สัตว์น้ํา

- สัตว์บก มีการshiftอาหารสัตว์บกไปจ้างผลิตแล้วจําหน่ายแทน ลดการผลิตจําหน่ายเองลงส่ง ผลให้ยอดขายอาหารสัตว์บกลดลง 27.7% YoY และลดลง 12.5% QoQ อันนี้เป็นกลยุทธ์ที่มีการปรับพอร์ตส่วนนี้ จะมาช่วยการทำกำไรได้มากขึ้นด้วยส่วนหนึ่ง

- อีกส่วนที่ลดลงคืออาหารปลาอาหารสัตว์บกที่ประเทศปากีสถาน ในส่วนนี้ลดลงเนื่องจากมีการปรับกลยุทธ์ ไปโฟกัสในการขายอาหารปลาในประเทศปากีสถานให้มากขึ้น เนื่องจากอาหารปลามีMarginที่ดีกว่าอาหารสัตว์บก

- จากเหตุผลหลัก ๆ ที่ได้กล่าวไปจะมีอาหารกุ้งที่ยังคงเมนเทนเติบโตได้ ทําให้สัดส่วนอาหารกุ้งปรับตัวขึ้นไปอยู่ที่ 63% อาหารปลานั้นคงอยู่ใกล้เคียงกับเดิมที่ประมาณ 29.7% อาหารสัตว์บกลดลงอยู่ที่ 6.5% ของพอร์ตโฟลิโอ ในส่วนอื่นอื่นประมาณ 0.8% จะเป็นโปรดักต์อื่น ๆ อย่างเช่นปัจจัยการผลิตต่าง ๆ

- อินโดนีเซีย เป็นประเทศที่ตอนนี้ outperform ที่สุดเติบโตทั้ง YoY และ QoQในขณะที่ในประเทศ YoY จะดรอปลงเพราะเนื่องจากส่วนของตลาดสัตว์น้ําที่มีการปรับลดลง รวม - ราคาโปรดักต์ที่ปรับลดลง ทำให้ YoY ปรับลง 10% ในขณะที่ Seasonal ที่ชิฟจากไตรมาส 1 มาไตรมาส2 ที่เปลี่ยนแปลงไปดีขึ้น ทําให้ภาพรวม QoQ ยังเติบโตได้

- ประเทศปากีสถาน ยังเป็นจุดที่ยังพยายามให้มีผลประกอบการที่ดี แต่ในไตรมาสนี้ยังปรับตัวลดลงอยู่ ทำให้สัดส่วน ไตรมาส 2 ไทยยังอยู่ที่ 86.9% อินโดนีเซียขยับขึ้นมาที่ 11.8% ปากีสถานปรับลดลงไปที่ 1.2% นอกจากนี้ จะมีรายได้อื่น ๆ ที่มาจากประเทศอินเดีย คือ Royalty Fee

- หลัก ๆ จะเห็นได้ว่าในส่วนที่เพิ่มขึ้นเป็นหลักจะเป็น Gross Profit

- Gross Profit Margin ปรับคัวขึ้นได้ดีจาก 9.1% ในปีที่ผ่านมาเป็น 18.8% หลัก ๆ มาจาก 3 ส่วน ได้แก่ โรงงานที่มีการควบคุมต้นทุนการผลิต เพิ่มประสิทธิภาพในการผลิต สองเป็นการปรับพอร์ตโฟลิโอขายช่วย Gross Profit Margin ขึ้นมาได้และส่วนสุดท้ายเป็นราคาวัตถุดิบที่ปรับตัวลงและทีมบริหารที่มีการบริหารจัดการต้นทุนวัตถุดิบนี้ได้ดีขึ้นไม่ว่าจะเป็นการทําวิจัยพัฒนาเพื่อพัฒนาสูตรที่มีการใช้วัตถุดิบใหม่ ๆ มากขึ้นทําให้วัตถุดิบมีการ diversify ได้มากขึ้น

- อีกส่วนที่ดีขึ้นคือ รายได้อื่น ๆ ดีขึ้น 15.8 ล้าน มาจากที่ปีที่ผ่านมามีการ write off ฟาร์มที่จังหวัดตรังออกไป มีค่าใช้จ่ายประมาณ 20 ล้านบาทที่รับรู้เข้ามา ปีนี้ไม้มีแล้ว ทำให้รายได้อื่นดีขึ้น

- SG&A มีการปรับตัวเพิ่มขึ้นประมาณ 37.8 ล้าน เทียบกับปีที่ผ่านมา SG&A ที่สูงขึ้นมาจาก 3 ส่วนหลัก ๆ ค่าพนักงาน ค่าใช้จ่ายในการขายขนส่ง อันนี้จ สอดคล้องกับผลประกอบการที่ดีขึ้นทั้งส่วนของยอดขายและกําไรทีมผู้บริหารมีการ reward พนักงานในส่วนนี้เข้าไป และค่าขนส่งปรับขึ้นตามยอดขายที่มีการขยายพื้นที่การขายมากขึ้นสุดท้ายที่ปรับเพิ่มขึ้นอย่างชัดเจน เป็น Tax มาจากผลประกอบการที่มีกําไรที่มากขึ้นทั้งในส่วนที่เป็น BOI และ Non-BOIทําให้ ปีนี้มี Tax มากขึ้น

- ทั้งหมด ส่งผลให้ Net Profit ปิดในไตรมาสสองที่ 129.4 ล้าน

- ปรับตัวขึ้นจากไตรมาสหนึ่งที่ 16.1% ไตรมาส 2 ที่ 18.8% ปรับตัวขึ้นหลัก ๆ มาจาก production volume และ seasonal ที่ไตรมาส2เป็นseasonalที่ high กว่าไตรมาส 1 อีก ทําให้ production volume สูงขึ้นและลดต้นทุน fixed cost ได้ ส่วนนี้ส่งผลให้ net profit ปรับดีขึ้นด้วย

- นอกจากนี้มีปัจจัยอื่น ๆ อย่างเช่น royalty fee ที่สูงขึ้นจาก volume การขายที่ประเทศอินเดียที่ดีขึ้น และการบริหารจัดการลูกหนี้ในประเทศที่ที่ดีขึ้นทําให้ค่าใช้จ่ายส่วนนี้ลดลง ทําให้กําไรของดีขึ้น แม้ว่าในส่วนค่าใช้จ่าย SG&A จะสูงขึ้น

- ครึ่งปีที่ผ่านมาราคาต้นทุนวัตถุดิบปรับลงด้วย อีกทั้งเรามีการการบริหารจัดการการจัดซื้อเพื่อที่จะบริหารสต็อกวัตถุดิบให้มีต้นทุนที่เหมาะสมกับการผลิต มีการจัดหาซัพพลายเออร์ใหม่ ๆ เพื่อที่หาราคาที่แข่งขันได้ส่วนอีกนึงคือ R&D ที่จะเรียกช่วยเพิ่ม yield เพื่อที่จะลดการใช้ลดการใช้วัตถุดิบ

- ภาพรวมจะเห็นได้ว่าต้นทุนวัตถุดิบในปีนี้ที่ปรับลง ยังแพงกว่าในปี 2022 แต่กําไรของอะปรับขึ้นมาปีกว่าค่อนข้างเยอะจากทั้งปี 2022 มีกําไรอยู่ที่ประมาณแค่ 8% Gross Profit Marginแต่ในไตรมาส2ปีนี้ทําได้ 18% เลย

- Working Capital มีความต้องการเงินทุนหมุนเวียนมากขึ้น จาก AR ที่เพิ่มขึ้นเรื่องของวันการรับชําระหนี้ และ inventory ซึ่งในส่วนของ AR เราไม่ได้ไม่ได้นิ่งนอนใจ ทางทีมบริหารมีการติดตามลูกหนี้ในการจ่ายชําระให้ตรงตามเวลให้มากที่สุด

- Inventory ปรับขึ้นเพราะเนื่องจากมีการขายสินค้ามากขึ้น

- ในขณะที่ Day Payable มีการบริหารจัดการได้ดีขึ้น ทําให้ระยะเวลาการชําระ ค่อนข้างเริ่มจะmatchกัน ทําให้ cash cycle เพิ่มขึ้นแค่ 1 วัน

- ROE ปรับขึ้นตามผลประกอบการที่ดีขึ้นในครึ่งปีแรก ปรับขึ้นมาอยู่ที่ 13.1%

- ปรับการเติบโตยอดขายเดิมจาก ปีก่อน 10 - 15% เป็น 5 -8%

- Gross Profit Margin เดิมแจ้งไว้ว่า 12 - 14 % แต่ทําได้จริงที่ผ่านมาขึ้นไปได้ 17.5 เลยขอปรับภาพทั้งปีเป็น 16 - 18%

- SG&A แจ้งไว้อยู่ที่ 6 - 8% จากที่ผ่านมาครึ่งปี พบว่ามีค่าใช้จ่ายต่าง ๆ ที่เพิ่มขึ้นมาตามยอดขายที่ปรับขึ้น เลยขอปรับGuidance เป็น 7 - 9%

- Dividend Policy ยังคงเดิมคือขั้นตำ่ 50% ของกําไร

- งบลงทุนยังคงไว้เท่าเดิมที่ 256 ล้านบาท น่าจะเกิดในช่วงครึ่งปีหลังคาบเกี่ยวไปถึงปีหย้า

- การเติบโตจะมาจากกุ้งเป็นหลัก ในครึ่งปีแรกมีการดีเลย์อยู่ประมาณ 1 - 2 เดือนเพราะฉะนั้นในครึ่งปีหลังคิดว่าเติบโตจากครึ่งปีแรกอยู่ 2 digits

- ปลา โปรดักส์ใหม่ที่จะ launch คิดว่าน่าจะพร้อมในช่วงปลายไตรมาส 3 หรือว่าในไตรมาส 4 ซึ่งจะเป็นสําหรับปลาอื่น ๆ ที่ไม่ใช่ปลากะพง เรามี Market Share เราเป็นผู้นําตลาด กุ้ง และ ปลากะพง ส่วนปลาอื่น ๆ ยังมีรูมให้เติบโตได้

- อาหารสัตว์บก ปรับลงจริงแต่ว่าเป็นการปรับลงตามกลยุทธ์ที่วางไว้ โดยเราจะจัดการ product ให้เหลือแต่ตัวที่มี Margi nที่ค่อนข้างพอใจ และ ลูกค้าด้วยให้เหลือเฉพาะลูกค้าที่มีฐานะทางการเงินที่ดี ซึ่งคิดว่าสัดส่วนตรงนี้เป็นสัดส่วนที่เราโอเค ทั้ง Marginโอเค และเก็บเงินได้ อาจจะลดลงจากปีที่หน่อยแต่ว่าเป็นระดับที่ค่อนข้างโอเค

- ต้นทุน จะพยายามรักษามาตรฐานที่ทําได้ดีแล้วในครึ่งปีแรกให้ดีต่อไปในทุก ๆ ด้านไม่ว่าจะเป็นการบริหารจัดการราคาวัตถุดิบการลดต้นทุน เพราะฉะนั้นจะส่งผล ถึง margin ที่ยังคงเป็นที่น่าพอใจต่อครึ่งปีหลัง

- SG&A เนื่องจากว่ามีค่าใช้จ่ายเกี่ยวกับพนักงานเพิ่มขึ้น เงินเดือน โบนัสเป็นไปตามผลประกอบการที่เพิ่มขึ้น มีการปรับตําแหน่งงานเพิ่มขึ้น มีส่วนของค่าใช้จ่ายเกี่ยวกับการดูแลลูกค้าถ้าทําได้ถึงเป้า ก็มีการดูแล พาไปทัวร์ต่างประเทศ เป็นขั้นตามที่ได้แอคชีฟเป้า เพื่อเพิ่มคความสัมพันธ์กันระหว่างบริษัทกับลูกค้า

- นอกจากนั้นในส่วน TUKL ที่ยอดขายเขาเติบโตเพิ่มขึ้น ส่วนหนึ่งเพราะว่าจากการขยายพื้นที่ในการขายซึ่งอินโดนีเซียเป็นประเทศที่ค่อนข้างกว้างมาก เพราะฉะนั้นจากการขนส่งสินค้า จากจากโรงงานไปที่อื่น ๆ ของอินโดนีเซียจะมีต้นทุนค่าขนส่งเพิ่มขึ้น เพราะว่าประมาณ 80% ของการขายยังเป็นความรับผิดชอบของTUKLอยู่ในการที่จะดูแลเรื่องภาคขนส่ง แต่เป็นเรื่องเป็นเรื่องที่ดีเพราะว่าเป็นการเติบโตตามยอดขาย

ค่าใช้จ่าย SG&A ที่เพิ่มขึ้นมาประมาณ 20 ล้านบาท ไตรมาส 3 จะยังคงเพิ่มอยู่ไหม

- จะมี one time บางส่วน และ บางส่วนที่ continue ไปในไตรมาส 3

- one time อย่างเช่นว่าในไตรมาส2มีค่าใช้จ่ายที่พาลูกค้าที่ทำถึงเป้า ไปประเทศจีนกับ ประเทศญี่ปุ่น ซึ่งค่าใช้จ่ายนี้จะไม่ได้มีต่อไปในไตรมาสถัดไป

- แต่ว่าค่าใช้จ่ายเช่นค่าพนักงาน หรือว่าค่าขนส่ง คงจะยังมีอยู่ในไตรมาสถัดถัดไปเป็นสาเหตุที่ปรับ Guidance สําหรับ SG&A ด้วย

- ปกติสําหรับกุ้ง ไตรมาสที่พีคจะเป็นไตรมาส 2 ไตรมาส 3 และพีคสุดสุดเลยจะเป็นไตรมาส 2 แต่ปีนี้ไตรมาส2ปรับสูงขึ้นจากไตรมาส 1 น้อยกว่าในปีก่อน เป็นสาเหตุมาจากการดีเลย์ในการลงลูกกุ้ง

- เพราะฉะนั้น Seasonal ในปีนี้ อาจจะแปลกจากปีก่อนเล็กน้อย โดยที่เป็นพีคในไตรมาส 3 อาจจะคาบเกี่ยวไป - ต้นไตรมาส 4

- หลายปัจจัยส่วน หนึ่งมาจาก end product ราคาแย่ลง เกษตรกรจะต้องบริหารจัดการต้นทุนของของของเขาเอง เพื่อทําให้ยังได้กําไรอยู่

- เพราะฉะนั้นบางส่วนจะมีการชิฟจากอาหารที่มีราคาสูง พรีเมี่ยม ไปเป็นอาหารที่ถูกกว่าเพื่อรักษา profite ของเกษตรกรเองด้วย

- ตอนนี้ยังไม่มีสัญาณว่ามีไหนที่จะปรับเพิ่มขึ้นอย่างมีนัยสำคัญ แต่พยายามจับตาดูอย่างใกล้ชิด พยายามจะหา optimal level ที่ว่าเราจะสต็อกของไว้ อย่างไร จึงจะเหมาะสมดี ซึ่งทางผู้บริหารเองให้ความสําคัญกับเรื่องนี้เป็นอย่างมาก เพราะว่าเป็นเป็นส่วนสําคัญของต้นทุนของเรา

- ต้นทุนวัตถุดิบของคิดว่าน่าจะอยู่ในเลเวลประมาณนี้ จากเทรนด์ราคามีการบริหารจัดการต้นทุน สต๊อก เพื่อไม่ให้ต้นทุน Q3 ปรับขึ้น

- Market Shareตอนนี้อยู่ที่ประมาณ 5% เท่านั้นเอง ซึ่งถ้าเทียบกับในประเทศไทยMarket Shareอยู่ที่ 20 กว่า% ซึ่งแสดงให้เห็นว่ารูมที่จะเติบโตยังมีอีกพอสมควรเลย

- ปีที่ผ่านมาเขาโตมา 100% กว่าๆ คือหนึ่งเท่า แต่ว่ายังมีแนวโน้มเติบโตอีกค่อนข้างไกลเพราะว่าตลาดอินโดนีเซียเองภาพรวมนับใหญ่กว่าประเทศไทยด้วยซ้ำ

- น่าจะยังไม่ได้ส่งผลกระทบขนาดนั้น ปลาป่นเองเท่าที่ฟังดูมีแนวโน้มอาจจะลดปรับลงนิดหน่อย แต่ว่าอาจจะไม่ได้เป็นผลมาจากหมอกคังดํา

- ปลาหมอคังดำที่เขาไปทําปลาป่น อาหารกุ้งที่ผลิตอยู่แล้ น่าจะใช้ปลาทะเลป่นเป็นหลักเพราะเนื่องจากมีความต้องการโปรตีนที่สูงในระดับหนึ่ง คิดว่าตัวนี้น่าจะไม่ได้กระทบอะไร