Oppday Year End 2022 บริษัท ซีพี ออลล์ จำกัด (มหาชน) CPALL

[CPALL] บริษัท ซีพี ออลล์ จำกัด (มหาชน)

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2023 บริษัท ซีพี ออลล์ จำกัด (มหาชน) CPALL

Presentation https://weblink.set.or.th/dat/registrat ... -CPALL.pdf

Presentation https://weblink.set.or.th/dat/registrat ... -CPALL.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q2/2023 CPALL บมจ. ซีพี ออลล์

Presentation https://weblink.set.or.th/dat/registrat ... -CPALL.pdf

Presentation https://weblink.set.or.th/dat/registrat ... -CPALL.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

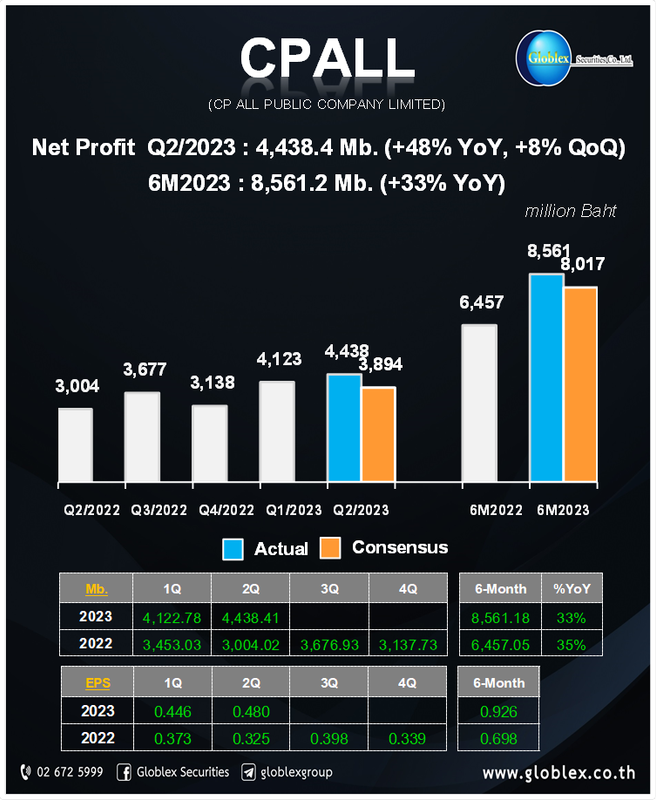

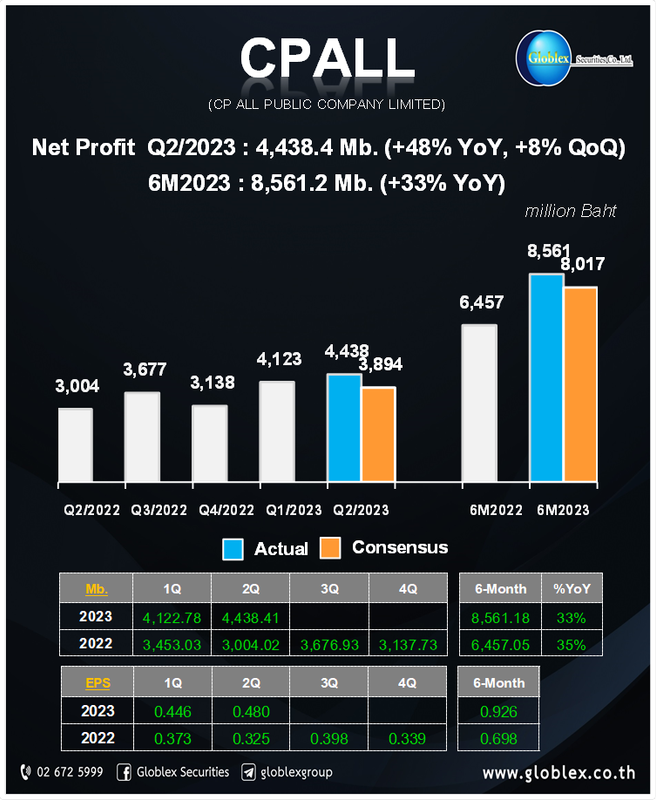

ผลประกอบการไตรมาสที่ 2 ปี 2566 หุ้น CPALL

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q3/2023 CPALL บมจ. ซีพี ออลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6159

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6159

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

สรุปคลิป Oppday Q3/2023 CPALL บมจ. ซีพี ออลล์

ผลประกอบการรวม Q3/2023

แนวโน้ม SSSG ปีหน้า

ผลประกอบการรวม Q3/2023

- รายได้รวม 226,427 ล้านบาท +6%YoY -> รายได้ดีขึ้นในทุกกลุ่มธุรกิจภายใต้ CPALL จากกิจกรรมทางเศรษฐกิจที่มากขึ้น

- กำไรสุทธิ 4,424 ล้านบาท +20.3%YoY -> จากต้นทุนทางการเงินที่ปรับตัวลดลง

- รายได้รวม 106,294 ล้านบาท +9.4%YoY -> จากกิจกรรมทางเศรษฐกิจ และนักท่องเที่ยวที่เพิ่มขึ้นอย่างต่อเนื่อง

- กำไรสุทธิ 3,480 ล้านบาท +11.9% -> จากการคุมค่าใช้จ่ายอย่างต่อเนื่อง

- 50% CPAXT -> LOTUS + MAKRO

- 44% ธุรกิจร้านสะดวกซื้อ

- 6% ธุรกิจอื่น ๆ

- 57% ธุรกิจร้านสะดวกซื้อ

- 29% CPAXT

- 14% ธุรกิจอื่น ๆ

- 9M23 เปิดสาขาใหม่ +553 สาขา

- ณ สิ้นไตรมาส 3 มีจำนวนสาขา 7-11 ในประเทศไทยทั้งสิ้น 14,391 สาขา

- กัมพูชา 9M2023 72 สาขา

- ลาว เปิดสาขาแรกในเดือนกันยายน 2023 -> ได้รับการตอบรับดีมาก เพราะร้านเปิด 24 ชั่วโมง และสว่างที่สุดในลาว

- 3Q23 -> +3.5% น้อยกว่าครึ่งปีแรกเนื่องจาก Q3 เป็น Low Season ของธุรกิจร้านสะดวกซื้อ ฝนตก อีกทั้งปีที่แล้วมีฐานสูง

- ยอดขายเฉลี่ยต่อร้านต่อวัน 79,308 บาท ลดลงจาก Q2 เล็กน้อยเนื่องจาก Q2 เป็นช่วง High Season แต่ถ้าเทียบกับไตรมาส 1 มีการเติบโต

- 75.4% Foods

- 24.6% Non Foods -> กลุ่มขายดี เติบโตตามการท่องเที่ยว ได้แก่ Personal Care / Household

- หนี้สินที่มีภาระดอกเบี้ย 330,000 ล้านบาท

- Net debt to adjusted equity 0.91 เท่า (ยังต่ำกว่า 2 เท่า)

- Cost of Debt ต่ำกว่า 4%

- CPALL -> 13,000 ล้านบาท -> cost ต่ำกว่า 4%

- CPAXT -> 15,000 ล้านบาท -> cost ต่ำกว่า 4%

แนวโน้ม SSSG ปีหน้า

- เป้าหมายกลับเข้าสู่ภาวะปกติตั้งแต่ก่อนโควิด

- อย่างน้อยเติบโตไปพร้อม ๆ กับการเติบโตของเศรษฐกิจไทย อย่างปีนี้มอง SSSG +3% ใกล้เคียงกับการเติบโตทางเศรษฐกิจ

- ปัจจัยบวกส่วนเพิ่ม ได้แก่ หากปีหน้า มีการปรับค่าแรงขั้นต่ำ คนไทยมีกำลังซื้อมากขึ้นหรือีนักท่องเที่ยวใหม่ ๆ กลับเข้ามามากขึ้นกว่าที่คาด นโยบายการกระตุ้นเศรษฐกิจของภาครัฐ

- เป้าหมายสาขาใหม่ ในประเทศ +700 สาขา

- CAPEX เฉพาะ ร้านสะดวกซื้อ 12,000-13,000 ล้านบาท โดยแบ่งเป็น การเปิดสาขา/การRenovateสาขา/การลงทุนในธุรกิจต่าง ๆ/ ระบบหลังร้านต่าง ๆ

- หากรวม MAKRO LOTUS ด้วย CAPEX ก็ประมาณ 35,000-36,000 ล้านบาท

- สินค้า Foods ได้รับการตอบรับดีมาก โดยเฉพาะอาหารพร้อมทาน พร้อมดื่ม โดยเฉพาะเครื่องดื่ม สเลอปี้ และ Bakery อบสด ขายดีมาก

- Foods ในไทย 75% ขณะที่ Foods ในลาว กัมพูชา ประมาณ 80% เลย

- ส่วมากของที่ขายเหมือนในไทย แต่จะมีมีสินค้า Local ของประเทศนั้น ๆ ด้วย

- การเปิดสาขาช่วงแรก อยู่ใน Prime Location หลายสาขาเริ่มเห็นกำรไแล้ว

- ปกติร้าน 7-11 ในไทยใช้เวลาไม่ถึง 1 ปี ถึงเริ่มทำกำไร

- กัมพูชา ค่าเช่าสูง อาจดีเลย์ไปนิดนึง ตอนนี้สาขาที่เปิดแรก ๆ เกือบ 2 ปีแล้ว บางสาขาจึงเริ่ม Breakeven แล้ว อีก 2-3 ปีข้างหน้าน่าจะเห็น Breakeven ในระดับประเทศ

- กัมพูชา ตอนนี้มี 80 สาขา น่าจะโตได้ 30-40 สาขาต่อปี

- ลาว ประเทศเล็กมาก และยังอยู่ในช่วงเริ่มต้นทดลอง คงมีเพียง 2-3 สาขาต่อปีที่เปิดใหม่

- ยังรักษาการเติบโตได้ดีต่อเนื่อง

- ยอดขายต่อสาขาดีกว่า เพราะมีพื้นที่นำเสนอสินค้ามากกว่า ของเยอะกว่า และสินค้าไซส์ใหญ่กว่า

- ต้นทุนการเงิน 2024 จะลดลง เพราะ 2023 มีการปรับโครงสร้างหนี้จากสกุลต่างประเทศ ลอยตัวเป็นหุ้นกู้ เงินบาท ดอกเบี้ยคงที่ ไม่เกิน 4%

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday year-end 2023 CPALL บมจ. ซีพี ออลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7600

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7600

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2024 CPALL บมจ. ซีพี ออลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7601

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/7601

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q2/2024 CPALL บมจ. ซีพี ออลล์

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://www.set.or.th/th/market/product ... y-snapshot

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://www.set.or.th/th/market/product ... y-snapshot

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

สรุปคลิป Oppday Q2/2024 CPALL บมจ. ซีพี ออลล์

Financial Highlight Q2/2024

- บริษัทมีรายได้รวมอยู่ที่ 121,606 ล้านบาทปรับเพิ่มขึ้น 8.5% จากไตรมาสเดียวกันของปีก่อนหน้า โดยสาเหตุหลักคือไตรมาสนี้ของเป็นไฮซีซั่นของธุรกิจร้านสะดวกซื้อมีวันหยุดยาวในช่วงวันสงกรานต์ และมีการเดินทางที่ค่อนข้างมาก มีอากาศที่ร้อนซึ่งปัจจัยต่างๆ เหล่านี้เป็นปัจจัยที่สนับสนุนที่ทําให้รายได้ของธุรกิจร้านสะดวกซื้อเติบโตอย่างต่อเนื่อง

- นอกจากนี้นักท่องเที่ยวทั้งไทยและต่างชาติยังคงเป็นอีกปัจจัยสนับสนุนเช่นกันโดยจํานวนนักท่องเที่ยวชาวต่างชาติยังคงเพิ่มขึ้นอย่างต่อเนื่องในไตรมาสที่สอง

- กําไร ธุรกิจร้านสะดวกซื้อยังคงมีการความสามารถในการทํากําไรที่ดีอย่างต่อเนื่องไม่ว่าจะเป็นอัตรากําไรขั้นต้น กําไรจากการดําเนินงาน กําไรสุทธิที่ยังคงเติบโตอย่างต่อเนื่อง จากทั้งเหตุผลที่กล่าวมาเบื้องต้น ประกอบกับกลยุทธ์ด้านสินค้าของบริษัทที่เน้นย้ำให้สอดรับกับสถานการณ์ตลอดเวลาและตอบโจทย์ลูกค้าในแต่ละช่วงเวลาด้วย รวมไปถึงมีการบริหารจัดการค่าใช้จ่ายต่าง ๆ อย่างมีประสิทธิภาพ โดยปัจจัยเหล่านี้ส่งผลที่ทําให้อัตราการทํากําไรมีการปรับตัวดีขึ้นจากปีก่อนหน้า

- งบการเงินรวม ในไตรมาสสองบริษัทมีรายได้รวมอยู่ที่ 248,000 ล้านบาทปรับเพิ่มขึ้น 6.9% จากไตรมาสเดียวกันของปีก่อนหน้า เป็นการปรับเพิ่มขึ้นจากทุกกลุ่มธุรกิจ ซึ่งประกอบด้วยธุรกิจร้านสะดวกซื้อ ธุรกิจค้าส่งค้าปลีก สินค้าสินค้าอุปโภคบริโภคและกลุ่มธุรกิจอื่น ๆ ตามการบริโภคภายในประเทศที่ยังมีการขยายตัว รวมไปถึงการท่องเที่ยวในไตรมาสนี้ที่มีการปรับตัวดีขึ้นจากจํานวนนักท่องเที่ยวที่เพิ่มขึ้นอย่างต่อเนื่อง และจากมาตรการกระตุ้นเศรษฐกิจของรัฐบาลในช่วงวันหยุดยาว ซึ่งเป็นการสร้างบรรยากาศที่ดีในการจับจ่ายใช้สอยตามที่ได้กล่าวไป

- ความสามารถในการทํากําไร ทั้งกําไรขั้นต้น กําไรจากการดําเนินงาน และกําไรสุทธิเติบโตจากปีก่อนหน้าเช่นกัน ซึ่งเป็นไปในทิศทางเดียวกันกับงบเฉพาะกิจการ

- ใน 6 เดือนแรก สัดส่วนรายได้จากธุรกิจร้านสะดวกซื้อและธุรกิจอื่นอื่นมีสัดส่วน 52%และรายได้จากธุรกิจค้าส่ง ค้าปลีกสินค้าอุปโภคบริโภคมีสัดส่วน 48% ซึ่งรายได้ของธุรกิจร้านสะดวกซื้อและธุรกิจอื่น ๆ มีการปรับตัวดีขึ้นจากปีก่อน โดยหลักมามาจากการเติบโตของรายได้จากธุรกิจร้านสะดวกซื้อ

- สัดส่วนรายได้ก่อนค่าใช้จ่ายภาษีเงินได้ก่อนหักรายการระหว่างกัน จากธุรกิจร้านสะดวกซื้อและธุรกิจอื่น ๆ มีสัดส่วน 74%

- ในขณะที่กําไรจากธุรกิจค้าส่ง ค้าปลีก สินค้าอุปโภคบริโภค มีสัดส่วน 26%

- ทั้งนี้ สัดส่วนกําไรจากธุรกิจร้านสะดวกซื้อและธุรกิจอื่น มีการปรับเพิ่มขึ้นจากปีก่อนเล็กน้อย

- อย่างไรตาม ทุกธุรกิจมีการสร้างการเติบโตของกําไรให้อยู่ในระดับที่สูง ซึ่งเป็นผลจากการดําเนินงาน และการบริหารต้นทุนของบริษัทในทุกกลุ่มธุรกิจ

- โดยครึ่งปีแรกนี้บริษัทมีการเปิดร้านสาขาใหม่อยู่ที่ 309 สาขาซึ่งปิดครึ่งปีแรกบริษัทมีร้านสาขาในประเทศไทยทั้งหมด 14,854 สาขา

- สัดส่วนในประเภทร้านสาขา ส่วนใหญ่ค่อนข้างคงที่ ไม่ได้เปลี่ยนแปลงไปจากไตรมาสก่อน

- เป้าการขยายสาขาในประเทศไทยของบริษัท ยังคงเป็นตัวเลขเดิมอยู่ที่ 700 สาขา คิดว่าจะยังทําได้ตามเป้าเช่นเคย

- ยังคงมีการเปิดอย่างต่อเนื่องเลยโดยปิดครึ่งปีแรกเรามีสาขาในประเทศกัมพูชา ทั้งหมด 87 สาขา และในลาวอยู่ที่ 6 สาขา โดยปีนี้คาดว่าจะยังขยายตัวอยู่ต่อเนื่องอยู่

- SSSG ในไตรมาสที่สองอยู่ที่เป็นบวก 3.8% จากไตรมาสก่อน จากเหตุผลที่กล่าวไปเบื้องต้น ซึ่งเป็นการได้รับประโยชน์จากไฮซีซั่น วันหยุดยาว การเดินทาง นักท่องเที่ยวส่งผลทําให้จํานวนลูกค้าที่เข้าร้านต่อร้านต่อวันในไตรมาสนี้ปรับเพิ่มขึ้นไปสูงกว่า 1000 คนแล้ว

- ยอดการซื้อต่อบิลยังคงที่ อยู่ที่ 85 บาทต่อบิล ส่งผลทําให้ยอดขายเฉลี่ยต่อร้านต่อวันปรับเพิ่มขึ้นมาเกือบ 87,000 บาทต่อล้านต่อวันแล้ว

- O2O ยังคงเติบโตไปตามยอดขายของร้าน ที่เติบโตอยู่ที่ 11% ครึ่งปีแรก

- ในไตรมาสสองสัดส่วนของกลุ่มอาหารมีการปรับเพิ่มขึ้นมาประมาณ 76.3% โดยมาจากกลุ่ม Ready to Eat และกลุ่มเครื่องดื่มตามการเติบโตจากการเดินทาง การท่องเที่ยว แล้วอากาศที่ร้อน ตามที่แจ้งไปตอนต้น

- กลุ่ม Non Foods มีสัดส่วนอยู่ที่ประมาณ 24% ซึ่งลดลงหลัก ๆ มาจากกลุ่มของบุหรี่เช่นเดิม

- สำหรับ Product Margin เติบโตจากทั้งสองกลุ่ม โดยกลุ่มอาหาร อัตรากําไรขั้นต้นปรับเพิ่มขึ้นมาอยู่ที่ 27.3% ซึ่งมาจากกลุ่ม Ready to Eat และกลุ่มเครื่องดื่มเป็นหลัก

- ในขณะที่กลุ่ม Non Foods อัตรากําไรขั้นต้นปรับขึ้นเช่นกัน จากสองปัจจัย คือยอดขายที่ดีขึ้นจากกลุ่มของ Personal Care และยอดขายที่ลดลงของสินค้าที่มีอัตรากําไรไม่สูง นั่นคือบุหรี่ ซึ่งทําให้อัตรากําไรขั้นต้นของกลุ่ม Non Foods มีการเติบโตขึ้น

- ในส่วนงบการเงินเฉพาะกิจการแล้วงบการเงินรวมมีการปรับตัวเพิ่มขึ้นจากปีก่อนหน้าที่ 9.1% และ 6.5% ตามลําดับ แต่ยังคงต่ำกว่าการเติบโตของยอดขายอยู่

- อย่างไรตามแต่ละกลุ่มธุรกิจยังคงพยายามที่จะควบคุมค่าใช้จ่ายอย่างรัดกุมและให้มีประสิทธิภาพสูงสุด

- บริษัทมีหนี้สินที่มีภาระดอกเบี้ยรวมประมาณ 328,000 ล้านบาท และมีอัตราส่วนหนี้สินต่อทุนอยู่ที่ 0.85 เท่า ซึ่งต่ำกว่าข้อจํากัดที่ระบุไว้ของหุ้นกู้ที่สองเท่า

- มีต้นทุนเฉลี่ยของหุ้นกู้อยู่ที่ประมาณ 4% อายุเฉลี่ยประมาณ 5 ปี

- โดยทั้งกลุ่มธุรกิจร้านสะดวกซื้อ และกลุ่มธุรกิจค้าส่ง ค้าปลีก สินค้าอุปโภคบริโภคยังคงพยายามที่จะรักษาระดับต้นทุนเฉลี่ยของหุ้นกู้ให้เหมาะสม

- รวมไปถึงมีการจัดการต้นทุนทางการเงินด้วยเช่นกัน

ค่าใช้จ่ายพนักงานมี One Time อะไรหรือไม่ เนื่องจากว่าค่าใช้จ่ายดูโตขึ้น

- อธิบายเป็น 3 ปัจจัยหลัก ที่ทําให้ตัวค่าใช้จ่ายพนักงานดูเติบโตขึ้น

- ประเด็นแรกคือเป็นเรื่องของการขยายร้านสาขา ซึ่งการขยายสาขาแน่นอนเรามีการจ้างพนักงานเพิ่มขึ้น เพราะฉะนั้นส่วนนี้เองเราจะมีค่าใช้จ่ายพนักงานที่จะประจําร้านใหม่ที่เราเปิดเพิ่มขึ้นด้วย

- อีกประเด็นนึงคือเป็นเรื่องของการปรับค่าแรงขั้นต่ำ อย่างที่ทุกท่านทราบกันว่าจริงจริงแล้วเรามีการทยอยปรับค่าแรงขั้นต่ำมาแต่ตั้งแต่ช่วงต้นปีแล้ว เนื่องจากว่าก่อนหน้านี้เองรัฐบาลอาจจะมีการประกาศให้เรามีการปรับค่าแรงขั้นต่ำในบางพื้นที่ แต่เนื่องจากว่าทางบริษัทเองต้องมีการปรับตามต่อเนื่องไปด้วย เนื่องจากว่าจะช่วยในการลดปัญหาในการเรื่องของหาแรงงานที่จะมาทํางานในร้านเรา

- ข้อสุดท้ายเลยเป็นเรื่องของ Incentive ที่เราให้กับพนักงาน ซึ่งอย่างที่ทุกท่านทราบกันครึ่งปีแรกของของผลประกอบการของบริษัทเองทําได้ดีอย่างต่อเนื่องเพราะฉะนั้นเองเรามีการให้ Incentive แก่พนักงานตามการเติบโตขึ้นของผลประกอบการของบริษัท

- GP Margin บริษัทจะบอกตลอดว่าเราพยายามที่จะเป็น Food and Drink Destination ให้กับลูกค้า เราพยายามที่จะหาผลิตภัณฑ์ต่าง ๆ ที่ตอบโจทย์ลูกค้าในทุกช่วงเวลาในทุกช่วงวัย เพราะฉะนั้นเองสินค้าพวกนี้เองเป็นสินค้าที่มี Margin ที่ค่อนข้างดี เราได้รับการตอบรับที่ดีอย่างต่อเนื่อง

- สินค้าที่ขายดีเป็นของ Ready to Eat เครื่องดื่ม อย่างผลไม้ตัดแต่ง ตัวนี้ขายดี ข้าวกล่อง ขนมหวาน ขายดีตอบโจทย์ทั้งคนไทยและนักท่องเที่ยวต่างชาติ

- ในอีกสองไตรมาสข้างหน้า บริษัทเองยังคงมีในเรื่องของกลยุทธ์ด้านสินค้าที่ยังคงเดิม เพราะฉะนั้นคิดว่าครึ่งปีหลังน่าจะรักษา GP Margin ให้อยู่ในระดับประมาณนี้ได้คิดว่าไม่น่าจะมีประเด็น น่าจะเติบดต YoY ได้อยู่สำหรับ GP Margin ในครึ่งปีหลัง

- เข้าใจว่าน่าจะเป็นกลุ่มของ Personal care สัดส่วนอยู่ประมาณ ใกล้ 10% ของกลุ่มนี้เองกลุ่มนี้จริงจริงแล้วมีการเติบโตอย่างต่อเนื่อง กลุ่มที่ผลักดัน Margin ของ Non Foods เลยคือเป็นส่วนของ Personal Care เนื่องจากว่า กลุ่มนี้เองจะมาตามการเดินทาง ตามการท่องเที่ยว เวลานีนักท่องเที่ยวมาถือว่ามีการเดินทางเยอะเยอะมีวันหยุดยาว กลุ่มนี้เองจะมียอดขายที่เติบโตค่อนข้างดีเลย

- อีกทั้งกลุ่มนี้เป็นกลุ่ม High Margin Product เพราะฉะนั้นถ้ากลุ่มนี้มา เราจะได้เห็นตัว GP Margin ที่ค่อนข้างสวย

- ในมุมของงบการเงินรวมคิดว่าปีนี้น่าจะอยู่ในระดับเดิมใกล้เคียงกับระดับเดิม

- ต้องเรียนว่าข้อมูลที่เกิดขึ้นยังคงอยู่ในหน้าสื่อ ซึ่งทั้งสองบริษัทเองยังไม่ได้มีการชี้แจงหรือเปิดเผยในระบบ แล้วยังไม่ทราบด้วยว่าในเนื้อหาที่เกิดขึ้นมีข้อเท็จจริงมากน้อยเพียงใด ดังนั้น ทางบริษัทอาจจะต้องขออนุญาตสงวนสิทธิ์ในการเสนอความเห็นโดยทั่วไปในหัวข้อดังกล่าว

- ซึ่งเรา counter party ของเราจะเป็นทาง 7-Eleven, Inc., ตัวสัญญาที่เราดําเนินการกับทาง7-Eleven, Inc.โดยอายุของสัญญาเรียกได้ว่าเป็นสัญญาที่ไม่มีวันหมดอายุ โดยทั่วไปแล้วต้องเรียนว่าสิทธิ์หรือหน้าที่ต่าง ๆ หากมีการเปลี่ยนมือของเจ้าของอีกข้างหนึ่งเหมือนว่าจะต้องมีการโอนสิทธิไปใน owner ใหม่ ซึ่งไม่น่าจะมีอะไรที่เกี่ยวข้องกับเรา อาจจะต้องเรียนชี้แจงในระดับนี้ก่อน

- คงต้องเรียนว่าสินค้าใน CPALL ณ ปัจจุบัน เป็นสินค้าที่เกี่ยวข้องกับอาหาร เกินกว่า 70% เข้าใจว่าสินค้าส่วนใหญ่ที่เข้ามาจะเป็นที่มันเป็นNon Food เป็นหลัก ในขณะที่ Non Food ของทาง 7-11 ที่เรามีการขายอยู่ จะเป็นของที่เป็นแบรนด์ที่เป็นที่นิยมของชาวไทยอยู่แล้ว ดังนั้น อาจจะต้องเรียนว่า เรายังไม่เห็นผลกระทบในด้านนั้น

- เช่นกัน ตัวออนไลน์เป็นตัวออนไลน์ที่เราทําเสริมขึ้นมาเพื่อที่จะขยายโอกาสในการขายสินค้าโดยเฉพาะสินค้าที่เป็นกลุ่มสินค้าแพ็คใหญ่ อาจจะมีนําสินค้าบางชนิดที่เป็นสินค้าที่ใช้ในครัวเรือน (White Goods) เข้ามาขายบ้าง ซึ่งยังมีสัดส่วนที่น้อยมากดังนั้น อาจจะยังไม่ได้เห็นผลกระทบหรือว่าไม่ได้มีนัยยะต่อตัวออนไลน์ของเรา เพราะว่าโดยหลักแล้วออนไลน์ยังขายเป็นกลุ่มที่เป็นพวก Grocery เป็นหลักอยู่ดี

- คงต้องเรียนว่า ณ ปัจจุบันเองการลงทุนของเราในสองบริษัทนี้ ความคาดหวังแรกของเราคงคาดหวังว่า ตัว Contribution ที่เกิดขึ้นจากทาง CPAXT ไม่ว่าจะในรูปของตัว cash flow หรือ revenue ที่เราได้รับเข้ามา จะสามารถ service financial cost ที่เรามีอยู่ได้ แล้วเชื่อว่ารายได้ที่รับเข้ามา น่าจะอีกในไม่ช้าน่าจะ break even ได้ สำหรับตัว financial cost อย่างไรตาม บริษัทเองยังคงมีความพยายามในการที่จะจ่ายชําระคืนหนี้ออกไป หากเรามีตัว free cashflow มากพอ ซึ่งเชื่อว่า ในแต่ละปีเราเองถ้าจะตามแพลนที่เราเห็นอยู่ น่าจะมีโอกาสขึ้นได้บ้าง อาจจะประมาณสัก 2,000-3,000 ล้านต่อปี ตัวนี้จะเป็นอีกพาร์ทหนึ่งที่เราจะดําเนินการได้

- แต่โดยหลักใหญ่นอกจากที่เราได้เรียนในเบื้องต้นว่าเราคาดหวังว่า Contribution จากทางCPAXT จะเข้ามา Service ด้าน Financial Cost

- อีกส่วนหนึ่ง ที่เราพยายามอยู่คือเป็นเรื่องของการ Manage Financial Cost ให้อยู่ในระดับที่เหมาะสม ซึ่ง ณ ปัจจุบันนี้อัตราดอกเบี้ยจ่ายทั้งพอร์ตของเรา ยังอยู่ในระดับที่ต่ำกว่า 4% เชื่อหวังว่าในอนาคตอันใกล้ยังคงอยู่ในระดับที่ปรับลดลงเรื่อย ๆ

- เรามองอย่างนี้ว่า เมื่อเรามองเปรียบเทียบกับ 7-11 ในต่างประเทศ ในแง่ของ Service ที่จํานวนสาขาที่เซเว่นให้บริการลูกค้า ต่อจํานวนประชากร 7-11 เมืองไทยยังอยู่ในระดับที่ค่อนข้างสูง คือหนึ่งร้านของเรายังเซอร์วิสอยู่ประมาณ 3,500 คนต่อร้าน

- ในขณะที่ถ้าหากว่าเราไปดูในประเทศที่พัฒนาแล้ว เช่น ญี่ปุ่นซึ่งมีจํานวน 7-11 เกินกว่า 20,000 สาขา ในตัวญี่ปุ่นเองถ้าเราดูทั้งระบบไม่ใช่เฉพาะ 7-11 จะเห็นได้ว่าร้าน7-11 หนึ่ง สาขานี่เซอร์วิสลูกค้าประมาณ 2,500 คน ดังนั้น 7-11 เมืองไทยยังคงมีศักยภาพในการที่จะขยายสาขา และ ถ้าเรามองถึงในแง่ของจํานวนหรือเมืองที่เราให้บริการอยู่ ณ ปัจจุบันเราอาจจะต้องเรียนว่าเราให้บริการในทุกอําเภอ

- แต่ถ้าลงไปในรายตําบลยังคงมีจํานวนตําบลอีกเยอะที่เรายังไม่ได้ให้บริการ เพราะว่าเราคงจะให้ความสําคัญกับเมืองใหญ่ ให้ความสําคัญกับเมืองที่มีจํานวนประชากรที่เยอะเป็นหลัก ดังนั้น เราเชื่อว่าในอนาคตนี่ยังคงมีโอกาสให้เราในการที่จะขยายเข้าไป

- ในเวลาเดียวกัน การเติบโตของไลฟ์สไตล์แบบคนเมือง ยังคงมีอยู่ต่อเนื่องในเมืองไทย นั่นจะเป็นอีกหนึ่งโอกาสของร้าน 7-11 ในการที่จะให้บริการ

- ณ ปัจจุบัน ในปีนี้เราตั้งเป้าในการที่จะมีจํานวนสาขาเปิดใหม่สุทธิคือจํานวนสาขาที่จะปรับเพิ่มขึ้นไปอีก 700 สาขาปีนี้

- ในปีหน้าเราเชื่อว่าอีก 700 สาขา ยังสามารถที่ดําเนินการได้ และถ้ามองเป็นภาพยาวไปกว่านั้นอีก เราเชื่อว่าในเมืองไทย ณ ปัจจุบัน 7-11 สามารถที่จะเติบโตได้ถึง 20,000 สาขา อันนี้ยังเป็นแผนที่เราจะเชื่อว่ายังสามารถที่จะเกิดขึ้นได้ในลักษณะของแผนระยะยาว

- ณ ปัจจุบัน เราเริ่มมองเห็นความมั่นคงมากขึ้นในแง่ของการเติบโตทางเศรษฐกิจ เรามีการจัดตั้งได้ท่านนายกรัฐมนตรีท่านใหม่ขึ้นมาเรียบร้อยแล้ว แล้วเชื่อว่าในอีกไม่ช้าน่าจะมีคณะรัฐบาลเกิดขึ้นแล้ว ในอีกไม่ช้าจะมีการอนุมัติในเรื่องของงบประมาณแผ่นดินปี 2568 ในเวลาเดียวกันถ้าหากว่าเรามีความมั่นคงทางการเมืองรวมถึงตลาดที่ยังคงอยู่ในลักษณะที่ซัพพอร์ตในเรื่องของธุรกิจค้าปลีกต่าง ๆ

- ด้วยโอกาสต่าง ๆ เหล่านั้นน่าจะมีแนวโน้มที่เราจะเห็นผลประกอบการในช่วงของครึ่งปีหลังที่ยังจะคงเติบโตได้อย่างต่อเนื่อง

- ณ ปัจจุบันเรายังคงเห็นจํานวนลูกค้าที่เข้ามาในร้านเติบโตขึ้นจากปีก่อนอย่างต่อเนื่อง ยังคงไม่เห็นปัจจัยลบที่ถือว่ามีนัยยะในการที่จะเข้ามาส่งผลให้การเติบโตของร้านสะดวกซื้อหรือจํานวนลูกค้าที่จะเข้ามาของร้านสะดวกซื้อถูก Disrupt หรือว่าเป็นปัจจัยลบที่จะทําให้ไม่เป็นไปตามคาด โอกาสเหล่านั้นเรายังมองไม่เห็น

- ในเวลาเดียวกัน เรายังคงมีความพยายามในการที่จะใช้กลยุทธ์ทางการตลาดกลยุทธ์ทางด้านสินค้า เหมือนที่ทางทีมได้นําเสนอไปในเบื้องต้นว่า สิ่งต่าง ๆ เหล่านั้นยังคงมีความน่าสนุก ความน่าตื่นเต้นที่เรากําลังเตรียมไว้เพื่อที่จะให้ความแตกต่างให้ความสนุกกับลูกค้าของร้าน 7-11 อย่างต่อเนื่อง ไม่ว่าจะเป็นในเรื่องของกิมมิคต่าง ๆ หรือแม้กระทั่งในเรื่องของแสตมป์ ปีนี้หลายท่านอาจจะรอคอยว่าจะมีพรีเมี่ยมอะไรมาให้แลกซื้อได้ คงต้องรอต่อ

- แล้วสิ่งต่าง ๆ เหล่านั้นคือช่วยผลักดันยอดขายได้อย่างไรบ้าง คงต้องบอกว่า ยังคงมีความน่าตื่นเต้น หรือปัจจัยบวกที่เราเห็นว่าน่าจะมีโอกาสเกิดขึ้นในช่วงครึ่งปีหลังแล้วผลักดันให้ผลประกอบการเติบโตได้อย่างต่อเนื่อง รวมถึงตัวบริษัทย่อยของเราหรือทาง CPAXT เขาเองยังคงมีแนวโน้มที่ดี ไม่ว่าจะเป็นเรื่องของที่ปีที่แล้วยังคงอยู่ในระดับที่ไม่ได้สูงมาก เพราะฉะนั้นปีนี้อาจจะทําให้ได้รับอานิสงส์ในเรื่องนั้น

- หรือแม้กระทั่งจํานวนนักท่องเที่ยว เชื่อว่ายังคงมีเข้ามาอย่างต่อเนื่อง ดูเหมือนว่าทุกทุก businessive unit ของ CPALL น่าจะมีความพร้อมในการเติบโตในช่วงครึ่งปีหลัง

- ตัวเงินลงทุนจริงจริงเป็นตัวเลขเดิมทั้งปีเลยของของธุรกิจร้านสะดวกซื้อประมาณ 12,000 - 13,000 ล้านบาท

- ซึ่งประมาณ 8,000 ล้านจะเป็นส่วนของการขยายร้านสาขา และรีโนเวทร้าน

- แล้วอีกส่วนหนึ่ง 4,000-5,000 ล้านจะเป็นการลงทุน New Project ของของบริษัทย่อยแล้วการลงทุนในการเปิด In house IT System ของเรา ซึ่งระดับ CAPEX ของเรา maintai nมาประมาณ 4 5 ปีได้แล้วที่ตัวเลขประมาณเท่านี้

- รับเงินสกุล local currency เป็นประเด็นหลักที่เราพยายามดําเนินการอยู่ และเพื่อความสะดวกของลูกค้าโดยเฉพาะที่เป็นนักท่องเที่ยวแล้วจะมีการรับเงินสกุลดอลลาร์เช่นกัน แต่ในเวลาเดียวกันเราจะพยายามที่จะแมตช์กับตัวค่าใช้จ่ายที่เป็นสกุลเงินที่เป็นlocal currency เช่นกัน เรียกได้ว่าเป็น natural hedge เป็นหลักในสิ่งที่เราทําอยู่ในปัจจุบัน

- แต่ต้องเรียนว่า ณ ปัจจุบันเองสัดส่วนของรายได้หรือว่า Currency ที่มารับเป็นสกุลกีบลาว ไม่ได้สูงมากยังอยู่ในระดับที่เรียกว่าบริหารจัดการได้

- สินค้าของ 7-11 ส่วนใหญ่อะจะเป็นกลุ่มที่เป็นอาหารเป็นหลักเลย ซึ่งเราจะเน้นเรื่องของการสะดวกทาน คือมาถึง ซื้อของที่ร้าน ส่วนใหญ่จะรับประทานได้ทันทีเลย

- หรือว่าเป็นอาหารที่เครื่องดื่มที่เย็น หรือเครื่องดื่มที่ร้อน หรืออาหารที่ร้อน เพราะฉะนั้น กลุ่มสินค้ามีความแตกต่างกัน

- อาจจะมีคําถามว่าหรือการซื้อนมเป็นลังต้องเรียนว่า ขึ้นอยู่กับจริตของลูกค้าเป็นหลักดีกว่า เพราะว่าถ้าหากว่ามาซื้อที่ร้านเซเว่น คุณสามารถที่จะได้รับสินค้าไปเลยแล้วสามารถที่จะบริโภคได้ทันที

- ในขณะที่ถ้าหากว่าเป็นลักษณะของการซื้อผ่านออนไลน์ อันนี้จะต้องมีเรื่องของการรอคอยสินค้ามานําส่ง อันนี้อย่างที่ได้เรียนไปแล้วแต่ความต้องการของลูกค้า รวมถึงกลุ่มลูกค้าเป้าหมายของแต่ละธุรกิจในการที่จะวางไว้

- อย่างเราอาจจะมองกลุ่มลูกค้าที่เราเชื่อว่าเน้นความสะดวกแล้วอาจจะมีเรื่องของความอ่อนไหวในเรื่องของราคาที่ไม่ได้สูงมาก ยินดีที่จะจ่าย ในราคาที่เหมาะสม เพื่อที่จะให้ได้สินค้าทันที มีความสะดวก

- จะเห็นได้ว่า ในช่วง ที่เกิดวิกฤตโควิด ตัวบริษัทเองจะมีในเรื่องของ fic cost ที่ค่อนข้างเยอะ ไม่ว่าจะเป็นในเรื่องของค่าใช้จ่ายทางด้านพนักงานเพื่อให้เกิดในเรื่องของการประหยัดต่อขนาด operating leverageภายในตัวบริษัท และสุดท้ายจะเกิดขึ้นมาทําให้เรามีในเรื่องของ margin expansion หรือ higher profitability ดังนั้นหลายอย่างคงต้องเรียนว่า ความท้าทายหนึ่งของเราคือในเรื่องของตัว fix cost ถ้าหากว่าเรามียอดขายที่มากเพียงพอมันจะสามารถที่จะ cover ตัว fix cost ต่าง ๆ ที่เกิดขึ้นได้

- หากว่ามีเรื่องของการปรับเพิ่มขึ้นของค่าแรงขั้นต่ำขึ้นมาตัวนี้จะอาจจะเป็นอีกหนึ่งชาเลนจ์ทางฝั่งของค่าใช้จ่าย แต่ต้องเรียนว่าในอดีตที่ผ่านมา เราพบว่าเมื่อมีการปรับเพิ่มขึ้นแถลงขั้นต่ำ เราเห็นว่าลูกค้าส่วนใหญ่ของ 7-11 เราจับตลาดที่เป็นวงกว้างหรือที่เรียกว่าเป็น Mass Market ดังนั้น เมื่อคนไทยหรือลูกค้าของเรามีรายได้ที่ปรับเพิ่มมากขึ้น สิ่งที่สะท้อนกลับมาจะเป็นยอดขายที่เพิ่มมากขึ้นเช่นกันและในหลายหลายโอกาสที่เกิดขึ้น เราพบว่ายอดขายที่เกิดขึ้นสามารถที่จะ ชดเชย ค่าใช้จ่ายในเรื่องของบุคลากรที่เพิ่มขึ้นได้

- อันนี้คงต้องดูถึงความเหมาะสม ปัจจุบันเอง ยังไม่ได้มีการลงทุนที่ใหญ่จนต้องการการระดมทุนจากภายนอก คงต้องดูที่โอกาส ที่ความเหมาะสม แล้วเหตุผลความจําเป็นต่อไป แต่ในเร็ว ๆ นี้คิดว่าอาจจะยังไม่ใช่สิ่งที่เรากําลังพิจารณาอยู่