Oppday Year End 2022 บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) TISCO

[TISCO] บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน)

-

Thanonlongtun

- Posts: 70

- Joined: Tue Apr 11, 2023 11:32 pm

TISCO (HOLD, FV: Bt102.00)

การประชุมนักวิเคราะห์ (Neutral)

(1) TISCO คงเป้าหมายเติบโตสินเชื่อปี 2023 ระดับ high single digit ไม่เปลี่ยน แม้ว่าสินเชื่อใน 1Q23 จะโตเพียง 0.5% QoQ สินเชื่อใหม่จะมาจากกลุ่มสินเชื่อรายใหญ่ และกลุ่ม High-yield (สินเชื่อจำนำทะเบียนและรถยนต์ใช้แล้ว) ซึ่งเป็นสินเชื่อที่โตสูงมาตั้งแต่ต้นปี 2022 ขณะที่สินเชื่อเช่าซื้อรถใหม่ยังไม่เร่งโต เพราะผลตอบแทนไม่จูงใจ

(2) รายได้ที่มิใช่ดอกเบี้ยยังทำได้ไม่ดีพอทั้งจากธุรกิจ Bancassurance และธุรกิจด้านตลาดทุน

(3) ต้นทุนการเงินจะยังเป็นขาขึ้นผลจากดอกเบี้ยขาขึ้น และค่าธรรมเนียม FIDF ที่เพิ่มขึ้น แต่แบงค์เชื่อว่า NIM จะทรงตัวได้ในปลายปี 2023

(4) หนี้เสียยังเพิ่มขึ้นต่อเนื่องจากสินเชื่อจำนำทะเบียนที่ในช่วง 1 ปีที่ผ่านมาขยายตัวสูง และจะเป็นกลุ่มผลักดันการเติบโตในอนาคต แต่ TISCO มองว่าคุณภาพหนี้ควบคุมได้ อัตราผลตอบแทนสูง และสำรองหนี้ฯ เพียงพอ

(5) สำรองหนี้ฯ ยังอยู่ระดับต่ำในปี 2023-24 เพราะสำรองส่วนเกินที่มีอยู่

(6) ค่าใช้จ่ายดำเนินงานจะยังสูงขึ้นจากการเปิดสาขาใหม่ ภายใต้แบนด์สมหวัง เงินสั่งได้ (ธุรกิจจำนำทะเบียน) เพื่อขยายสาขาให้ครอบคุมมากขึ้น ตั้งเป้าขยายสาขาใหม่ 200 สาขา/ปี ในปี 2023-25 ทำให้สาขารวมจะอยู่ที่ 1 พันสาขา ในปี 2025

ความเห็น

เรายังไม่เปลี่ยนมุมมองต่อ TISCO มองว่ากำไรปี 2023 จะเติบโตราว 5% อย่างไรก็ดี ในช่วง 1-2 ไตรมาสจากนี้ ผลการดำเนินงานจะยังมีแรงกดดันจากด้านต้นทุนดอกเบี้ยและการดำเนินงานที่สูงตามกลยุทธ์ธุรกิจ โดยเราคาดว่าผลกำไรใน 2Q23 จะอยู่ราว 1.8-1.9 พันล้านบาท

ปัจจัยหลักจะอยู่ที่รายได้ที่มิใช่ดอกเบี้ยจะฟื้นตัวได้มากแค่ไหน โดยเฉพาะค่าธรรมเนียมจากธุรกิจ Bancassurance และตลาดทุน และการควบคุมค่าใช้จ่ายการดำเนินงาน ทั้งนี้ จาก Upside ที่จำกัด และแรงกดดันจากด้านต้นทุนที่สูงขึ้น เราคงคำแนะนำ HOLD เพื่อรับเงินปันผล คาด Dividend yield ราว 8% ในปี 2023

Pi Research

การประชุมนักวิเคราะห์ (Neutral)

(1) TISCO คงเป้าหมายเติบโตสินเชื่อปี 2023 ระดับ high single digit ไม่เปลี่ยน แม้ว่าสินเชื่อใน 1Q23 จะโตเพียง 0.5% QoQ สินเชื่อใหม่จะมาจากกลุ่มสินเชื่อรายใหญ่ และกลุ่ม High-yield (สินเชื่อจำนำทะเบียนและรถยนต์ใช้แล้ว) ซึ่งเป็นสินเชื่อที่โตสูงมาตั้งแต่ต้นปี 2022 ขณะที่สินเชื่อเช่าซื้อรถใหม่ยังไม่เร่งโต เพราะผลตอบแทนไม่จูงใจ

(2) รายได้ที่มิใช่ดอกเบี้ยยังทำได้ไม่ดีพอทั้งจากธุรกิจ Bancassurance และธุรกิจด้านตลาดทุน

(3) ต้นทุนการเงินจะยังเป็นขาขึ้นผลจากดอกเบี้ยขาขึ้น และค่าธรรมเนียม FIDF ที่เพิ่มขึ้น แต่แบงค์เชื่อว่า NIM จะทรงตัวได้ในปลายปี 2023

(4) หนี้เสียยังเพิ่มขึ้นต่อเนื่องจากสินเชื่อจำนำทะเบียนที่ในช่วง 1 ปีที่ผ่านมาขยายตัวสูง และจะเป็นกลุ่มผลักดันการเติบโตในอนาคต แต่ TISCO มองว่าคุณภาพหนี้ควบคุมได้ อัตราผลตอบแทนสูง และสำรองหนี้ฯ เพียงพอ

(5) สำรองหนี้ฯ ยังอยู่ระดับต่ำในปี 2023-24 เพราะสำรองส่วนเกินที่มีอยู่

(6) ค่าใช้จ่ายดำเนินงานจะยังสูงขึ้นจากการเปิดสาขาใหม่ ภายใต้แบนด์สมหวัง เงินสั่งได้ (ธุรกิจจำนำทะเบียน) เพื่อขยายสาขาให้ครอบคุมมากขึ้น ตั้งเป้าขยายสาขาใหม่ 200 สาขา/ปี ในปี 2023-25 ทำให้สาขารวมจะอยู่ที่ 1 พันสาขา ในปี 2025

ความเห็น

เรายังไม่เปลี่ยนมุมมองต่อ TISCO มองว่ากำไรปี 2023 จะเติบโตราว 5% อย่างไรก็ดี ในช่วง 1-2 ไตรมาสจากนี้ ผลการดำเนินงานจะยังมีแรงกดดันจากด้านต้นทุนดอกเบี้ยและการดำเนินงานที่สูงตามกลยุทธ์ธุรกิจ โดยเราคาดว่าผลกำไรใน 2Q23 จะอยู่ราว 1.8-1.9 พันล้านบาท

ปัจจัยหลักจะอยู่ที่รายได้ที่มิใช่ดอกเบี้ยจะฟื้นตัวได้มากแค่ไหน โดยเฉพาะค่าธรรมเนียมจากธุรกิจ Bancassurance และตลาดทุน และการควบคุมค่าใช้จ่ายการดำเนินงาน ทั้งนี้ จาก Upside ที่จำกัด และแรงกดดันจากด้านต้นทุนที่สูงขึ้น เราคงคำแนะนำ HOLD เพื่อรับเงินปันผล คาด Dividend yield ราว 8% ในปี 2023

Pi Research

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q1/2023 บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) TISCO

Presentation https://weblink.set.or.th/dat/registrat ... -TISCO.pdf

Presentation https://weblink.set.or.th/dat/registrat ... -TISCO.pdf

-

Thanonlongtun post

- Posts: 377

- Joined: Tue Dec 27, 2022 5:25 pm

ถอดเทป “Oppday Q1 2023 บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน)"

ถิระพรู: สวัสดีค่า สวัสดีท่านนักลงทุนทุกท่านและก็ทางตลาดหลักทรัพย์ด้วยนะคะ ขอต้อนรับเข้าสู่งาน SET Opportunity day ของบริษัททิสโก้ไฟแนนเชียลกรุ๊ปจำกัดมหาชน รอบไตรมาส 1 ปี 2566 ค่ะ

วันนี้เราได้รับเกียรติจากทางท่านผู้บริหารนะคะ คุณชาตรี จันทรงาม รองกรรมการผู้จัดการใหญ่สายควบคุมการเงินและบริหารความเสี่ยง และดิฉันถิระพรู สิหนาทกถากุล นักลงทุนสัมพันธ์ค่ะ

วันนี้เราจะมาให้ภาพผลประกอบการนะคะในงวดไตรมาส 1 ที่ผ่านมา และต่อด้วย Sections Q&A ค่ะ ขออนุญาตเริ่มเลยนะคะ

สำหรับกำไรสุทธิของบริษัทในงวดไตรมาส 1 ปี 2566 นะคะ อยู่ที่ 1,793 ล้านบาท ลดลงเล็กน้อยจากไตรมาส 1 ของปีก่อนหน้าค่ะ 0.2% ในงวดที่ผ่านมานะคะ Net Interest Income ของเราเพิ่มขึ้น 6.4% YOY ค่ะ แบ่งเป็นไปตามการขยายตัวของพอร์ตสินเชื่อนะคะ ที่ถ้าดู YOY เนี่ยสินเชื่อเราสามารถเติบโตได้ถึง 8% ค่ะ

ในส่วนของ เอิ่มนอกจากนี้นะคะในส่วนของต้นทุนทางการเงิน เราได้รับแรงกดดันต้นทุนทางการเงินที่เพิ่มขึ้นนะคะ หรือว่าตัว Cost of fund โดยในงวดไตรมาส 1 ที่ผ่านมาเนี่ยมีการปรับดอกเบี้ยที่เพิ่มขึ้นนะคะของทางธนาคารแห่งประเทศไทย ทำให้ต้นทุนทางการเงินเนี่ยก็ปรับเพิ่มสูงขึ้นตามทิศทางดอกเบี้ยในตลาดค่ะ บวกกับตั้งแต่ต้นปีที่ผ่านมานะคะค่าใช้จ่าย FIDF cost เนี่ยมีการปรับเข้าสู่อัตราปกติที่ 0.46% จากที่ทางธนาคารแห่งประเทศไทยมีการปรับลดลงไปนะคะในช่วงของ Covid ที่เหลือเพียงครึ่งนึงนะคะที่ 0.23% ค่ะ

ทางฝั่งของรายได้ที่ไม่ใช่ดอกเบี้ยนะคะ หรือว่า Non-Interest Income เพิ่มขึ้น 2.2% YOY ค่ะ การเพิ่มขึ้นหลัก ๆ ก็มาจากการรับรู้ผลกำไรของเงินลงทุนนะคะที่ปรับตัวดีขึ้นเมื่อเทียบกับผลขาดทุนที่มีการรับรู้เข้ามาในไตรมาส 1 ของปีก่อนค่ะ ถ้าดูในภาพของค่าธรรมเนียมของธุรกิจหลักยังคงซบเซาอยู่นะคะในไตรมาส 1 ที่ผ่านมา โดยเฉพาะตัวธุรกิจที่เกี่ยวกับตลาดทุนหรือ Capital Market นะคะ Capital Market ค่อนข้างผันผวนเลยในช่วงไตรมาสที่ผ่านมาจากสถานการณ์เศรษฐกิจต่างๆทั่วโลกนะคะ แล้วก็ภาวะตลาดทุนที่ค่อนข้างผันผวนรุนแรงนะคะ ทำให้ภาพทั้งหมดของเรานะคะ Total Income ของทิสโก้ มีจำนวน 4,640 ล้านบาทค่ะ เพิ่มขึ้น 5.1% YOY ค่ะ

ขออนุญาตเปลี่ยนมาที่ Revenue Contribution นะคะจะเห็นว่าตัวรายได้ที่เป็นฝั่งของดอกเบี้ยเนี่ย คิดเป็นสัดส่วน 70% ของรายได้รวม อีก 30% จะเป็นค่าธรรมเนียมและรายได้อื่น ๆ นะคะ

ทางฝั่งค่าใช้จ่ายค่า Operating Expense ค่าใช้จ่ายเราปรับตัวเพิ่มขึ้นเกือบ ๆ 9% YOY ค่ะ ก็มาจากการค่าใช้จ่ายที่เกี่ยวกับการลงทุนในการขยายสาขานะคะ ซึ่งเป็นแผนตามแผนระยะยาวของทางทิสโก้เรา ที่จะขยายสาขาในส่วนของสมหวังเงินสั่งได้นะคะออกไปตามจังหวัดทั่วประเทศนะคะ

ส่วนค่าใช้จ่าย ECL หรือว่าสำรองนะคะ ถึงแม้ว่าจะเพิ่มขึ้นเมื่อเทียบกับไตรมาส 1 ปีที่แล้วเนี่ยแต่ว่าก็ยังถือว่าอยู่ในระดับต่ำค่ะ คิดเป็นเพียง 0.3% ของสินเชื่อนะคะ โดยบริษัทยังสามารถควบคุมคุณภาพสินทรัพย์ได้อย่างมีประสิทธิภาพค่ะ

ภาพรวมเนี่ย ROE ก็ปรับตัวลดลงเมื่อเทียบกับงวดเดียวกันของปีก่อนมาอยู่ที่ 16.4%

มาดูทางฝั่ง Balance Sheet นะคะ สินเชื่อของบริษัทอยู่ที่ 220,000 ล้านบาทค่ะ เพิ่มขึ้น 0.5% จากสิ้นปีก่อนหน้าค่ะ

โดยสัดส่วนนะคะของสินเชื่อเราเนี่ยประกอบไปด้วยสินเชื่อรายย่อย หรือว่า Retail Loan 71.5% ในนี้เนี่ยครึ่งนึงของสินเชื่อทั้งหมดของเรานะคะเป็นสินเชื่อ Hire Purchase หรือว่าเช่าซื้อ ประกอบไปด้วยทั้งเช่าซื้อรถใหม่ รถมือสอง แล้วก็มอเตอร์ไซด์นะคะ ส่วนตัวที่เรากำลังเน้นการเติบโตค่ะ คือตัว Auto Cash หรือว่าสินเชื่อจำนำทะเบียน สัดส่วนเนี่ยก็มีการขยายตัวมาโดยตลอดนะคะโดยล่าสุด ณ ไตรมาส 1 เนี่ยสัดส่วนเพิ่มขึ้นมาอยู่ที่ 17.2% ค่ะ

Corporate Loan หรือสินเชื่อบริษัทขนาดใหญ่ค่ะอยู่ที่ 21% และ SME อยู่ที่เกือบๆ 6% ค่ะ ทางฝั่งของเงินฝากและเงินกู้ยืมนะคะ มีจำนวน 199,000 ล้านค่ะ เพิ่มขึ้น 1.8% จากสิ้นปีที่แล้วก็เป็นการเพิ่มขึ้นเพื่อรองรับการเติบโตของสินเชื่อนะคะ โดย Composition ของเราโดยหลัก ๆ เนี่ย 77% เนี่ยเป็นเงินฝากประจำนะคะ แล้วมี CASA เพียง 20% ส่วน Debentures เนี่ยอยู่ที่ 3% ค่ะ

ในส่วนของพอร์ตสินเชื่อนะคะ พอร์ตสินเชื่อในไตรมาสที่ผ่านมาเพิ่มขึ้น 0.5% หลัก ๆ มาจากการเติบโตของสินเชื่อบริษัทขนาดใหญ่นะคะเติบโต 3.7% ก็มีการรอดาวน์เข้ามาทั้งกลุ่มลูกค้าในกลุ่มที่เป็นโรงงานไฟฟ้านะคะ แล้วก็ทางด้านของกลุ่ม Real estate ด้วยนะคะ ส่วน Retail เนี่ยปรับตัวเพิ่มขึ้นเล็กน้อย 0.3% ค่ะ โดยการเติบโตของสินเชื่อ Retail เนี่ย ส่วนใหญ่เนี่ยก็มาจากกลยุทธ์ในการขยายสินเชื่อ High-yield นะคะที่ปรับตัวเพิ่มขึ้นต่อเนื่องนะคะ ทั้ง Used Car Hire Purchase แล้วก็ตัวจำนำทะเบียนค่ะ

ตัวจำนำทะเบียนที่เราเน้นในการเติบโตในช่วงที่ผ่านมานะคะ ก็คือ สินเชื่อสมหวังเงินสั่งได้นะคะ ตัวนี้เนี่ยพอร์ตล่าสุดของเรา ณ สิ้นไตรมาส 1 เนี่ยอยู่ที่ 24,000 ล้านบาทค่ะ เติบโตกว่า 6.4% ในช่วงไตรมาสที่ผ่านมาค่ะ ตรงนี้เราก็มุ่งเน้นในการทำกลยุทธ์ในการขยายสาขาเพิ่มขึ้นนะคะโดยในปีนี้เราตั้งเป้าขยายสาขาเพิ่มขึ้นไปอีก 200 สาขาทั่วประเทศ ในไตรมาส 1 เนี่ยเพิ่มขึ้นมาแล้ว 34 สาขาค่ะ

โดยในช่วงไตรมาส 1 ที่ผ่านมาเนี่ย ธนาคารแห่งประเทศไทยมีการปรับเพิ่มขึ้นอัตราดอกเบี้ยนโยบาย 2 ครั้ง ครั้งละ 25 Basis Point บวกกับว่าเรามีในเรื่องของ FIDF cost เนี่ยกลับเข้ามาด้วยอีก 23 Basis Point กลับสู่ภาวะปกตินะคะที่ 0.46% ทำให้ภาพรวม NIM เนี่ยเราถูกกดดันไปอีก 16 Basis Point มาอยู่ที่ 4.9% ณ สิ้นไตรมาส 1 ค่ะ

ตัว Non-Interest Income หรือรายตัวรายได้ที่ไม่ใช่ดอกเบี้ยค่ะ อย่างที่กล่าวไปแล้ว เพิ่มขึ้น 2.2% นะคะ หลักๆมาจากตัว Trading Gain จาก Mark to Market เงินลงทุนนะคะทำให้ตัวนี้ก็สามารถ Shore up

ในส่วนของรายได้ส่วนนี้นะคะ ส่วน Core Business หรือว่าธุรกิจหลักของเราเนี่ยค่อนข้างซบเซานะคะ หลัก ๆ เนี่ยมาจากธุรกิจที่เกี่ยวกับตลาดทุน ซึ่งก็ตลาดทุนมีภาวะผันผวนนะคะ ทั้งตลาดไทยและตลาดต่างประเทศด้วยนะคะ ทำให้ภาพเนี่ย Brokerage Fee เนี่ยลดลงเกือบ ๆ 14% นะคะ ส่วน Asset Management ก็ลดลง 0.5% ค่ะ นอกจากนี้นะคะก็ธุรกิจที่เกี่ยวข้องกับธนาคารพาณิชย์ค่ะก็ลดลงเช่นเดียวกันนะคะ

ค่าธรรมเนียมของธนาคารพาณิชย์เนี่ยโดนกดดันจากในส่วนของค่าธรรมเนียมเกี่ยวกับเงินให้สินเชื่อนะคะ ซึ่งได้รับแรงกดดันมาจากกฎเกณฑ์ต่าง ๆ นะคะ เรื่องค่าปรับ ค่าธรรมเนียมต่างๆ ของทางการค่ะ ในขณะที่ธุรกิจตัวนายหน้าประกันภัย หรือว่า Bancassurance เนี่ยยังสามารถฟื้นตัวได้อย่างต่อเนื่องนะคะตามภาวะเศรษฐกิจที่ฟื้นตัวไปเรื่อย ๆ นะคะ Bancassurance ก็ปรับตัวเพิ่มขึ้นเกือบ ๆ 2% ค่ะ

มาดูในภาพของ Asset Quality หรือว่าคุณภาพสินทรัพย์ค่ะ คุณภาพสินทรัพย์ของบริษัทเนี่ยมีการปรับตัว ตัว NPL นะคะเพิ่มขึ้นเล็กน้อยจากไตรมาสที่แล้วเพิ่มขึ้นมาอยู่ที่ 2.13% ของสินเชื่อรวมนะคะ ซึ่งถึงแม้ว่าจะปรับเพิ่มขึ้นก็ว่ายังอยู่ในระดับที่ควบคุมได้และก็อยู่ในตามแผนของเรานะคะ เพราะว่าตอนนี้ทิสโก้เรานะคะกำลังดำเนินกลยุทธ์ทางธุรกิจที่จะขยายสินเชื่อในกลุ่ม High-yield มากขึ้น ซึ่งสินเชื่อในกลุ่มนี้ก็จะมีความเสี่ยงที่เพิ่มสูงขึ้นเช่นเดียวกันค่ะ

ทางฝั่ง Corporate Ratio นะคะ ก็ยังคงอยู่ในระดับสูงค่ะอยู่ที่เกือบ ๆ 250% ค่ะ ก็คิดว่าเพียงพอนะคะรองรับสำหรับความเสี่ยงอื่นๆที่จะเกิดขึ้นในอนาคตค่ะ สำหรับความเพียงพอของเงินกองทุน หรือว่า Capital Ratio นะคะปรับเพิ่มขึ้นเล็กน้อยจากสิ้นปีที่แล้วค่ะ อยู่ที่ BIS นะคะอยู่ที่ 23.5% Tier 1 อยู่ที่ 19.7% นะคะ ซึ่งก็ค่อนข้างสูง สูงสุดเป็นอันดับ 1 ของอุตสาหกรรม แล้วก็เกินเกณฑ์ขั้นต่ำของธนาคารแห่งประเทศไทยค่ะ

ทางฝั่งสาขาแล้วก็จำนวนพนักงานนะคะ สาขากับพนักงานเนี่ยมีการปรับเพิ่มขึ้นนะคะ ตามแผนการขยายสาขาและพนักงานโดยมีการเพิ่มขยายสาขาสมหวังไปอีก 34 สาขานะคะ และก็มีการจ้างงานพนักงานเพิ่มขึ้นอีก 22 คนในไตรมาสที่ผ่านมาค่ะ

ในส่วนของหุ้นทิสโก้เรานะคะสัดส่วนผู้ถือหุ้นยังคงใกล้เคียงกับงวดก่อนนะคะ ถ้ารวมตัว NVDR เข้าไปด้วยในผู้ถือหุ้นต่างประเทศก็จะมีสัดส่วนของผู้ถือหุ้นต่างประเทศประมาณ 54% นะคะแล้วก็เป็น Local 46% เดือนที่แล้วนะคะหุ้นทิสโก้ของเรามีการขึ้น XD ไปนะคะ X Dividend ไปเมื่อตอนช่วงสิ้นเดือนนะคะ

แล้วเราจะมีการจ่ายปันผลในวันที่ 10 นี้นะคะ 10 พฤษภาคม งวดนี้เนี่ยรอบผลประกอบการปี 2565 ทิสโก้จ่ายเงินปันผลอยู่ที่ 7.75 สตางค์ คิดเป็น Payout ratio ที่สูงถึง 86% ค่ะ

ค่ะยังไงเดี๋ยวขออนุญาตเข้า Sections Q&A ต่อเลยนะคะ

ค่ะท่านใดมีข้อสอบถามนะคะ สามารถส่งคำถามเข้ามาได้เลยนะคะ

ชาตรี: ครับก่อนที่จะเริ่มตอบคำถาม ก็ขอสรุปทิศทางสั้น ๆ นิดนึงก่อน ให้ทุกท่านทราบถึง ณ ปัจจุบันว่าอะไรเป็นยังไงนะครับ

ก็ต้องเรียกว่าเริ่มปีนี้ก็ธุรกิจก็ไปได้ แต่ว่าต้องเรียกว่าค่อนข้างจะเป็น Slow Start นิดนึงนะครับ เพราะว่าก็มีปัจจัยเรียกว่ากดดันมากกว่าที่เราคาดไว้ในเบื้องต้นบางประเด็นครับ

ในธุรกิจที่เกี่ยวกับสินเชื่อเนี่ย จริง ๆ เรามี แรงส่งในเรื่องของการเติบโตสินเชื่อที่ดีจากปีที่แล้วนะครับ ก็จะเห็นว่า YOY สินเชื่อเติบโตมา 8% ไตรมาส 1 จะดูอ่อนแรงไปนิดนึงแต่โดยรวมเนี่ย ก็ยังพอมีการเติบโตได้ใน Area ที่เรา Focus เช่น Corporate Loan หรือว่าสินเชื่อพวก Title Loan พวกนั้นก็ยังเติบโตได้ค่อนข้างดีอยู่นะครับ

เพราะฉะนั้นจริง ๆ ธุรกิจที่เกี่ยวกับสินเชื่อเนี่ยค่อนข้างโอเค เมื่อเทียบกับแผนที่วางเอาไว้นะครับ ถึงแม้ว่า Cost of Found จะขึ้นมาแรงตามที่ได้กล่าวไปแล้วนะครับ เพราะว่าอัตราดอกเบี้ยนโยบายมีการปรับขึ้นอย่างแรงมากนะครับ แล้วก็ FIDF Fee ก็กลับมาจ่ายในระดับเดิมก่อนที่จะเรื่อง Covid เข้ามาแต่ว่าเราก็ยังเพิ่ม Yale ในฝั่งของสินเชื่อได้ดีประมาณนึง

คร่าว ๆ ก็คือ Yale ในไตรมาสที่ผ่านมาก็เพิ่มขึ้นมาได้อีกประมาณ 25 Basis Point นะครับ รวม ๆ แล้วทำให้ NIM เนี่ยเพียงพอบริหารจัดการได้นะครับ มีการปรับตัวลดลงนิดหน่อยแต่ว่าเมื่อชดเชยกับ Based ของสินเชื่อที่เติบโตขึ้นมาแล้วเนี่ยก็ก็ทำให้รายได้ดอกเบี้ยยังเป็นบวกอยู่นะครับ ก็อันนี้ก็ยังเป็น Momentum ที่คิดว่าไปได้ดีอยู่นะครับ แล้วก็เป็นไปตามแผนอย่างไรก็ตามตัวที่ดูจะอ่อนกว่าแผนไปนะครับ

ก็เนื่องมาจากภาวะของตลาดเนี่ย ก็คือเรื่องของ Fee Income ครับเพราะว่า Fee Income เดิมที่มีการคาดการณ์ว่าธุรกิจที่เกี่ยวกับตลาดทุนนะครับ พวก Brokerage, Asset Management, Mutual Fund จะทำได้ดีกว่านี้ แต่ก็เนื่องจากว่าภาวะตลาดทุนเนี่ยช่วงไตรมาสแรกจนกระทั่งมาถึงวันนี้เนี่ยก็ยังค่อนข้างซบเซานะครับ เต็มไปด้วย Negative sentiment ต่าง ๆ ทั้งภายในและภายนอก

เพราะงั้นตรงนี้การเติบโตก็เลยเป็นไปได้ค่อนข้างที่จะอ่อน อ่อนกว่าที่คาดไว้ อันนี้ก็จะเป็นภาพโดยรวมที่ทำให้บอกว่าเริ่มต้นปีนี้ค่อนข้าง Slow Start อยู่นะครับ ก็คงต้องติดตามดูสถานการณ์ต่อไปว่าในช่วงที่เหลือของปีทิศทางจะเป็นยังไง

ถ้ายังเป็นยังงี้อยู่ก็หมายความว่าธุรกิจสินเชื่อน่าจะพอเดินหน้าสร้างความเติบโตได้ประมาณนึงนะครับ ถึงแม้ว่าจะมีเรื่องของ Cost of Found ที่ที่มาเป็นตัวดึงรั้งเอาไว้ แต่ว่าโดยภาพรวมยังมีการเติบโตใน Core Business ได้ดีนะ

แต่ว่าธุรกิจที่เกี่ยวกับตลาดทุน ธุรกิจ Fee Income อันนี้ก็อาจจะต้องทำใจว่าต้องดูว่าทิศทางตลาดเป็นอย่างไร แล้วเมื่อไหร่จะ Peak up ให้เรามีโอกาสสร้างรายได้ได้อย่างเต็มเม็ดเต็มหน่วยนะครับอันนี้ก็เป็นปัจจัยที่ต้องติดตาม

ก็สรุปคร่าว ๆ นะครับ เพื่อไม่ให้เสียเวลา เพราะว่าตอนนี้มีคำถามเข้ามาก็ค่อนข้างเยอะนะครับ

ก็จะเริ่มตอบคำถามเลยก็แล้วกันนะครับ โอเค

คำถามแรกนี่ได้ตอบไปแล้วบางส่วนนะครับ มองแนวโน้มการเติบโตของสินเชื่อรวมปีนี้จะเติบโตเท่าไหร่จากปีที่ผ่านมา โดยคาดว่าจะเติบโตกี่เปอร์เซ็นต์และรุกในสินเชื่อกลุ่มไหนบ้างนะครับ

อันนี้ก็ได้เกริ่นไปแล้ว ปีที่แล้วเราโตได้ประมาณ 7-8% นะครับ ปีนี้เราก็มองไว้อยู่ที่ประมาณ 5-10% ในเรื่องของการเติบโตโดยรวมนะครับ จะเป็น Low size หรือ High size ก็คงขึ้นอยู่กับโอกาสในธุรกิจ

โดยหลักเนี่ย ๆ Area ที่คาดว่าจะเติบโตก็คงจะเป็นเหมือนเดิม คือ กลุ่มสินเชื่อ Retail ที่เกี่ยวกับเรื่องของ Consumer Loan นะครับก็คือเรื่องของ Title Loan จำนำทะเบียนรถนะครับ แล้วก็กลุ่ม Corporate Loan เป็นหลักนะครับ อันนี้ก็น่าจะเป็น Momentum เดียวกันที่ส่งต่อมาจากปีที่แล้วนะครับ

สินเชื่อประเภทอื่น เช่น เช่าซื้อ ซึ่งจริง ๆ แล้วเป็นพอร์ตหลักของเราทำไมเราจึงไม่ Mention ว่าเป็น Key ในการเติบโต ก็เพราะว่าจริง ๆ ถึงแม้ว่าจะมี Volume ทางธุรกิจอยู่มากนะครับ แต่ว่าภาวการณ์แข่งขันที่สูงทำให้เราต้องเลือกที่จะเติบโตอย่างมีคุณภาพ คือไม่ได้เอา Volume เป็นหลัก ดังนั้นจึงไม่ได้คาดว่าสุดท้ายแล้วจะมีการขยายการเติบโตในส่วนที่เป็นเช่าซื้อ ธุรกิจเช่าซื้อรถยนต์ปกติสักเท่าไหร่นะครับ แต่เป็นเรื่องของการปล่อยสินเชื่อใหม่ให้ทดแทนสินเชื่อเดิมนะครับ ที่ครบกำหนดและรักษาคุณภาพทั้งในแง่ของ Margin และแง่ของคุณภาพสินเชื่อของพอร์ตให้ได้ดีที่สุด

ส่วนในเรื่องของการเติบโตจะมาจากที่ที่บอก คือ Corporate แล้วก็สินเชื่อจำนำทะเบียนนะครับ

ก็ข้อ 3 ก็คล้าย ๆ กัน กลยุทธ์ในการดำเนินธุรกิจหลังจากนี้จะเน้นกลุ่มไหนนะครับ

การเติบโตของสินเชื่อสมหวังเงินสั่งได้จะเป็นอย่างไรนะครับ

ก็อย่างที่บอกว่าถ้าดูจำนำทะเบียนโดยรวม Title Loan เนี่ยเราโตมาไตรมาสแรกประมาณสัก 4% นะครับปีที่แล้วทั้งปีเราได้ประมาณ 15% ก็ In line1 เรียกว่า Momentum ของปีที่แล้วอยู่นะครับ

ในส่วนของสมหวังเองซึ่งเป็น Channel การปล่อยสินเชื่อใหม่ก็จะเติบโตสูงกว่าที่ประมาณ 6% สำหรับไตรมาสแรกนะครับ ก็เรามีกลยุทธ์ที่จะขยายสาขามากขึ้นในปีนี้นะครับ จริง ๆ ตั้งเป้าหมายถึงสิ้นปีนี้คืออยู่เปิดเพิ่มประมาณ 200 สาขานะครับ แต่ว่าไตรมาสแรกเริ่มไปได้ประมาณ 30 สาขาครับ ก็เน้นเรื่องของการไปปูพรมในไม่ว่าท้องถิ่นหรือว่า Location ที่เราไม่มีสาขามาก่อนนะครับเพื่อที่จะตลาดใหม่ ๆ เข้ามา

แนวโน้มหนี้เสียเป็นอย่างไรนะครับ แผนการขยายกลุ่ม High-yield และมีแนวทางบริหารจัดการอย่างไร

โดยรวมถ้าพูดถึงธุรกิจพอร์ตเดิมหรือว่า พอร์ตที่ปล่อยกันอยู่แล้วเนี่ยปัจจุบันก็เรียกว่าเรามีคุณภาพสินทรัพย์ที่ดีมากนะครับ ก็แนวโน้มสามารถน่าจะสามารถ Maintain คุณภาพสินทรัพย์ในกลุ่มที่มีอยู่เดิม ก็คือ Hold ระดับของหนี้เสียไว้ได้นะครับ ถึงแม้ว่าจริง ๆ แล้วเศรษฐกิจก็ดูมีความเปราะบางมากขึ้น แต่ก็พยายามที่จะบริหารจัดการในส่วนนี้ แต่อย่างไรก็ตามทางของ NPL อาจจะมีการ Trend up เนื่องจากว่าเรามีการขยายธุรกิจไปในกลุ่มที่เป็น High-yield มากขึ้นนะครับ

โดยที่ในส่วนของกลุ่ม High-yield เองเราก็ขยาย Segment ต่าง ๆ มากขึ้นด้วยเหมือนกันนะครับ ในกลุ่มที่เป็น High-yield เองก็อาจจะมีการปล่อยสินเชื่อที่มีความเสี่ยงสูงขึ้นบ้างในบางส่วน เพื่อแลกกับอัตราผลตอบแทนที่สูงขึ้นบางกลุ่ม

เพราะฉะนั้นโดยรวมเนี่ย NPL น่าจะ Trend up ไปเรื่อย ๆ นะครับ อย่างช้า ๆ นะครับ แต่น่าจะเห็นเป็นทิศทางของการเพิ่มขึ้นนะครับ

แต่อันนี้ก็เรียกว่าเป็นจะเรียกว่าเป็น Calculator Risk แล้วกันนะครับ เป็นการเพิ่มขึ้นของ NPL ที่มีการคำนวณไว้แล้วว่าคุ้มกันกับการปล่อยสินเชื่อใหม่นะครับ ถ้าเป็นไปตามการคำนวนหรือการคาดการณ์เนี่ย NPL ก็ควรจะค่อย ๆ เพิ่มขึ้น แต่ไม่ได้เพิ่มขึ้นอย่างกระโชกโฮกฮากนะครับ ดังนั้นก็น่าจะเป็นทางที่มองต่อไปครับ

ก็ถ้ามองยาว ๆ ไปถึงสิ้นปีแล้วก็คิดว่าคงจะ Trend Up ไปถึงไม่น่าจะเกินระดับประมาณ 2.5% นะครับเพราะจริง ๆ ถ้ามองย้อนกลับไปในอดีตเนี่ยระดับปกติที่เราวิ่งกันอยู่ในโปรไฟล์ของเราเนี่ยกว่าจะถึงก็ประมาณสองกว่ากว่า สองต้นถึงสองปลายอันนี้เป็นระดับปกติของ NPL ของเราอยู่แล้ว

ปัจจุบันนี้เราเริ่มจากระดับที่ค่อนข้างต่ำนะครับก็พยายามที่จะรักษาคุณภาพส่วนนี้ไว้ให้ได้ดีที่สุด แต่ว่าการที่ไปทำ High-yield มากขึ้น เนี่ยอันนี้ก็จะมีการเพิ่มขึ้นในส่วนของ NPL บางส่วนอยู่แล้วนะครับ เพราะฉะนั้นคาดว่าคงจะ Trend Up สู่ระดับประมาณซัก 2.5% นะครับ แต่ไม่น่าจะเกินกว่านี้ครับ นะครับ

สินเชื่อ High-yield คือสินเชื่อประเภทใด

อย่างที่บอกก็คือว่า ทั้งหมดเป็นสินเชื่อที่มีหลักประกัน นะครับ เราไม่ทำสินเชื่อที่เป็นลักษณะ ไม่มีหลักประกันหรือ Clean Loan ครับเพราะฉะนั้นหลักประกันหลัก ๆ ก็คือรถยนต์ แล้วก็อะไรที่เราเรียกว่ามีล้อแล้วกันนะครับ รถยนต์ รถบรรทุก รถมอเตอร์ไซต์นะครับ 99% ก็แล้วกันเป็นสินเชื่อประเภทนี้นะครับ

เรามีการ Explor สินเชื่อ ในที่มีหลักประกันแบบใหม่ ๆ อยู่ด้วยนะครับ เช่น บ้านแลกเงินนี้ก็เป็น Product ใหม่ ที่เราทำขึ้นมาครับ แล้วก็ Explor ไปถึงกลุ่มที่เป็นเครื่องจักรอะไรพวกนั้นบ้างบางส่วนนะครับ แต่ว่าก็ยังน้อย มาก ๆ เรียกว่า 99% ยังเป็นรถยนต์นะครับ มอเตอร์ไซค์มีบ้างบางส่วน นะครับแต่ก็ยังน้อยอยู่น่าจะประมาณซัก 1% ถึง 2% ของพอร์ต

หลัก ๆ ก็คือพยายามที่จะขยาย consumer loan market นี้ค่อนข้างที่จะมี demand ที่สูง ซึ่งก็เป็นสิ่งที่ตอบโจทย์ทางธุรกิจ แต่ว่าในภาพรวมก็เป็นสิ่งที่น่า concern เพราะว่า Household debt ของประเทศนี้ก็อยู่ในระดับที่สูงนะครับ แต่ว่าสินเชื่อที่มีหลักประกันเนี่ยก็จะเป็นกลุ่มของลูกค้าที่จะเรียกว่ามีฐานะขึ้นมาอีกระดับนึง เพราะว่าอย่างน้อยเค้าต้องมีหลักประกันที่ ไม่ติด occupation กับใครแล้วถึงจะมาใช้บริการตรงนี้ได้

เพราะฉะนั้นเพื่อที่จะเทียบกับการที่ไปกู้ personal loan ที่เป็น Clean ซึ่งตามปกติจะต้องมีดอกเบี้ยที่ 20% ขึ้นไปพวกนั้นกลุ่มนี้เค้าก็จะสามารถลด เรียกว่า ภาระดอกเบี้ย ลงมาได้ด้วยการใช้ประกันนะครับ

เพราะฉะนั้นก็มองว่าผิดก็บอกว่าเป็นสินเชื่อ High-yield ที่อยู่ในกลุ่มที่ เรียกว่ามีคุณภาพก็แล้วกันนะครับ ยังไม่ได้มี Risk ที่ Excessive เกินไปนะครับก็อันนี้ก็จะเป็นตัวหลัก ๆ ที่เราพยายามจะขยายในปีต่อ จริง ๆ ก็ทำมาซักพักนึงแล้วก็เป็นกลยุทธ์ที่จะเดินต่อไป

ถามว่ามีกลยุทธ์อะไรใหม่ ๆ ที่จะเพิ่มรายได้ขึ้นในปีนี้และปีต่อ ๆ ไปนะครับ

ถ้าพูดถึง Core Business ที่เรียกว่าวิ่งกันยาว ๆ อาจจะไม่ได้เห็นอะไรที่เติบโตเยอะในครั้งเดียว แต่ว่าเป็นอะไรที่วิ่งกันยาว ๆ นี้ก็ต้องกลับไปที่ธุรกิจ Bancassurance นะครับคือเรื่องของการขายประกันต่าง ๆ นะครับ โดยที่ผ่านมาเนี่ยเราเราขายประกันกับสินเชื่อรถใหม่เป็นหลักนะครับ แต่หลังจากที่เรามามุ่งเน้นช่องทางสมหวังแล้วก็ทำ Title Loan นะครับหรือว่าสินเชื่อจำนำทะเบียนมากขึ้นมาก ๆ เนี่ย เราก็เริ่มเรียกว่า Paste product ที่ถูกใจลูกค้าแล้วกันนะครับ เข้ากับกลุ่มลูกค้าสมหวังได้มากขึ้นนะครับ

ประกันอุบัติเหตุประกันสุขภาพ ประกันสินเชื่อต่าง ๆเนี่ย เข้าไปที่กลุ่มลูกค้าสมหวังซึ่งปัจจุบันก็เริ่มเห็น การขายและก็รายได้ที่เข้ามาอย่างค่อนข้างชัดเจนนะครับมาจากช่องทางสมหวังเอง ซึ่งอันนี้ก็จะช่วยกระจายเรียกว่า Sort ของรายได้ประกันค่านายหน้าประกันจากเดิมซึ่ง derived on ธุรกิจที่เกี่ยวกับเช่าซื้อรถยนต์เป็นหลักเนี่ยออกมาได้บางส่วนนะครับ เพราะว่าช่องทางนี้จะขยายและก็ใหญ่ขึ้นเรื่อย ๆ ก็คาดว่ารายได้ Sort ของรายได้ช่องทางสมหวังขยายตัวมากขึ้นเรื่อย ๆ ต่อไป

แนวโน้ม NIM ของไตรมาส 2 ปีนี้จะเป็นอย่างไรนะครับ

ก็ในไตรมาสที่ 1 ปีนี้พอดีในสไลด์ที่โชว์เนี่ย อาจจะโชว์เป็นตัวเลขที่เป็น YoY อาจจะเห็นไม่ชัดเจนมากนักนะครับอันนี้ เล่าให้ฟังแล้วกันว่าจริง ๆ เนี่ย NIM ของเราเนี่ย ขึ้นไป Peak สิ้นปีที่แล้วที่ประมาณ 5.1% ถ้าพูดถึง Loan Spread คือเอาส่วนต่างระหว่าง Yield ของ Loan กับ Cost of Fund ขึ้นไป Peak ที่ร่วม 5.9% ในไตรมาส 4 ปีที่แล้วนะครับ

ไตรมาส 1 ปีนี้ปรับตัวลดลงมาเหลือประมาณ 4.9 ในแง่ของ NIM และก็ Loan Spread ลงมาอยู่ที่ 5.7 นะครับก็ประมาณ 20 กว่า Basic Points นะครับ ตรงนี้จะเห็นว่าไตรมาสหนึ่งจริง ๆ เรามี Effect ของหลายเรื่องมาก คือ Cost of Fund เองก็ Policy Rate ก็เพิ่มขึ้นอย่างแรงนะครับส่วนหนึ่งก็มาจาก FIDF Fee ที่เพิ่มขึ้นด้วย เพราะฉะนั้น Cost ที่เพิ่มขึ้นประมาณ 40 กว่า Basic Points เนี่ย 23 Basic Points เป็นเรื่องของ FIDF

เพราะฉะนั้น Effect ที่ spread ลดลงประมาณเรียกว่า 1 สลึงก็แล้วกันนะครับ ผมอยากจะบอกว่าเราก็ทำได้ค่อนข้างดีมาก คือมันเป็นผลจากเรื่องของ FIDF เกือบทั้งหมดนะครับเพราะว่าเรื่องของ Cost เนี่ยจริง ๆเราสามารถ Reprice หรือว่าปรับ Loan Yield ขึ้นไปได้ในระดับที่รวดเร็วพอ ๆ กันนะครับกับ Cost ที่เพิ่มขึ้นนะครับ

ดังนั้นมองว่าอย่างไรก็คิดว่า จริง ๆไตรมาส 2 น่าจะเป็นในทิศทางเดียวกันคือ NIM และก็ Loan Spread จะปรับลดลงได้อีกนิดนึงแต่ไม่น่าจะรุนแรงนะครับ เพราะว่าจริง ๆ แล้ว spread ของเรา Yield on Loan ของเราก็ยังขยายตัวสูงขึ้นนะครับแล้วก็ Cost of Fund ถึงจะขึ้นต่อเนี่ย ก็ไม่น่าที่จะแรงไปกว่าไตรมาส 1 เพราะว่าไตรมาส 1 มีเรียกว่า Double Effect แล้วกันทั้งเรื่องของการปรับ FIDF แล้วก็เรื่องของการปรับ Policy rate นะครับ

เพราะฉะนั้น NIM คงลดลงต่อแต่คิดว่าน่าจะเป็นใน Phase ที่ ช้ากว่าการลดลงของไตรมาสที่ 1 นะครับ เมื่อเทียบกับไตรมาสที่ 4 ของปีที่แล้วนะครับ

อย่างที่บอกนะครับข้อนี้ก็เป็นคำถามต่อเนื่อง Cost of Fund ที่เพิ่มแต่ด้วยธรรมชาติของสินเชื่อเช่าซื้อที่ไม่สามารถปรับขึ้นดอกเบี้ยลูกค้าที่ผ่อนไปแล้วได้ทิสโก้รับมือเรื่องนี้อย่างไรนะครับ

สินเชื่อเช่าซื้อที่ปล่อยไปแล้วอันนี้ก็เป็นความเสี่ยงที่ก็ต้อง เรียกว่า เป็นไม่ใช่ความเสี่ยงเพราะเรารู้กันอยู่แล้วว่าก็เป็น สินเชื่อที่เราต้องรับในอัตราเดิมแล้ว Cost ก็สูงขึ้น Spread ในส่วนนั้นก็จะลดลงอยู่แล้วนะครับ เพราะฉะนั้นจากภาพ Loan Mix ที่เห็นเบื้องต้นเนี่ย 50% เป็นสินเชื่อเช่าซื้อ ส่วนนี้เนี่ยสำหรับสินเชื่อเก่าก็ต้องยอมรับ Spread ที่ส่วนต่างอัตราดอกเบี้ยที่จะลดลงนะครับ เพราะว่า Cost ขึ้นแต่ Yield เท่าเดิม

สิ่งที่เราทำก็คือสินเชื่อใหม่ที่ปล่อยสำหรับเช่าซื้อเนี่ยก็ Selective มาก ๆ นะครับก็พยายามไม่แข่งขันในตลาดด้วยกลยุทธ์ทางราคาที่พยามไปตัดราคาประกันแล้วก็ทำให้ Yield ที่ book เข้ามาใหม่ค่อนข้างที่จะถูกเกินไปอยู่นะครับ

ก็พยายามสมเหตุสมผลที่สุดเท่าที่การแข่งขันจะ Allow ซึ่งก็เราก็ทำได้ระดับหนึ่งนะครับ แต่ในภาพรวมที่จะมาช่วยนะครับส่วนหนึ่งสมมุติว่าพูดถึงอีกครึ่งหนึ่งของสินเชื่อที่มีเนี่ย ครึ่งนึงของสินเชื่อส่วนครึ่งที่เหลือคือพวกที่เป็น Floating Rate นะครับ พวก Corporate loan แล้วก็ SME Loan อันนี้ก็มีความโชคดีก็คือว่ามันก็ปรับขึ้นตาม MLR เพราะฉะนั้น MLR ขึ้นเท่าไหร่เนี่ยเราก็ขึ้น Reprice ตามกันไปได้นะครับ

So far สินเชื่อที่เป็นอ้างอิงใน MLR อ้างอิงจากส่วนใหญ่แล้วอ้างอิงของ Rate ของธนาคารใหญ่เฉลี่ยนะครับซึ่ง So far ก็ขึ้นมาไม่ได้น้อยกว่า Policy Rate ที่ปรับตัวขึ้นมา เพราะฉะนั้นตรงนี้ก็จะ Net กันไปนะครับก็เป็นส่วนที่ Mitigate Risk ได้บางส่วนอีก 1 ใน 4 ของ Loan ทั้งหมดหรือครึ่งหนึ่งของสินเชื่อที่เหลือเนี่ยก็จะเป็นสินเชื่อประเภท High-yield นะครับ ซึ่งตรงนี้เนี่ยก็จะมี Margin ที่ Cover กันได้นะครับ

แล้วก็การที่ขยายสินเชื่อมากขึ้นในกลุ่มที่เป็น High-yield เนี่ยเป็นสัดส่วนของสินเชื่อ High-yield ก็จะสูงขึ้น ทำให้ค่าเฉลี่ยของ Yield ของ Port for Yield ปรับตัวสูงขึ้นนะครับ อันนี้ก็เป็นวิธีการที่เรา Mitigate Risk บางส่วนจากเรื่องของอัตราดอกเบี้ยที่ปรับขึ้นมานะครับ

ก็อันนี้ก็เป็น Cycle ที่ถ้าท่านผู้ดูหุ้นที่ถือเรามาเป็น 10 10 ปีก็ จะเห็นว่าเราผ่าน Cycle การขึ้นลงของดอกเบี้ยมาค่อนข้างนานหลาย ๆ รอบนะครับ ใน Cycle ที่อัตราดอกเบี้ยขึ้นเนี่ยเราก็จะมีเรียกว่า Pressure กับ NIM อยู่สักช่วงนึงก่อนที่ทุกอย่างจะ Reprices ตามกันนะครับ

รอบนี้ก็เหมือนกันครับ แต่ดูเหมือนอย่างน้อย ๆ รอบนี้ จะเรียกว่าเราดูมีความอ่อนไหวกับเรื่องของ spread น้อยกว่าในอดีตที่ผ่านมา บางส่วนเนื่องมาจากว่าระดับของ spread ตั้งต้นเนี่ยอยู่ในระดับที่ค่อนข้างสูงนะครับอย่างที่บอกว่า NIM อยู่ที่ 5% เพราะฉะนั้นเมื่อดอกเบี้ยขึ้นมา 1% เต็ม ๆ ก็คือประมาณซัก 20% ของ NIM ที่มีอยู่นะครับ อันนี้สมมุติว่าเราไม่ได้ทำอะไรใหม่เลยนะครับเพราะฉะนั้น Effect ตรงนี้ก็คือประมาณ 20%

แต่ว่าอย่างในอดีต ทิสโก้ที่ปล่อยสินเชื่อเช่าซื้อรถใหม่มาก ๆ นะครับ คุณย้อนกลับไปสมัยปี 2012 2013 รถคันแรกอะไรพวกนั้นนะครับรถใหม่เรา 70-80% ของพอร์ต ตอนนั้น NIM เรา Loan พอร์ตโตแรงมาก 20-30% ต่อปี แต่ว่า NIM เราต่ำเพราะว่าสินเชื่อรถใหม่มัน Yield ถูกนะครับ เพราะฉะนั้น NIM ตอนนั้นแค่ประมาณ 2% กว่า 2.5% เท่านั้นเองนะครับ ถ้าฉะนั้นดอกเบี้ยขึ้นมาแรง ๆ เนี่ย Effect ต่อ NIM มันแรงกว่ากันเยอะนะครับ

ภาพปัจจุบันคือ 20% ภาพในอดีตคือ 40-50% ก็จะเรียกว่าปัจจุบันเราก็มี Natural Hedge ในโปรไฟล์ของเราเองได้ดีอยู่ประมาณนึงนะครับ แต่ถามว่าจะไม่มี Effect เลยหรือเปล่าอันนี้ก็คงไม่ใช่นะครับ ต้องยอมรับว่า Cycle อัตราดอกเบี้ยขึ้นเป็นอะไรที่เป็น Adverse กับธุรกิจของเราอยู่แล้วนะครับ

ภาพรวมหนี้ครัวเรือนของไทยที่ยังอยู่ในระดับสูงเป็นโอกาสหรือความเสี่ยงต่อธุรกิจหรือไม่อย่างไรนะครับ

ก็เป็นความเสี่ยงแน่นอนนะครับ เพราะว่าถ้าหนี้ครัวเรือนสูง ๆ ก็จะ Reflect ว่า ประชากรโดยรวมเนี่ยมีหนี้มากเกินไปนะครับ จนทำให้มีความเสี่ยงของการไม่สามารถกลับมาชำระหนี้ได้นะครับ

เพราะฉะนั้นการบริหารความเสี่ยงเป็นสิ่งสำคัญและก็การที่ไม่ Aggressive เกินไปในการรุกธุรกิจ Even ธุรกิจ High-yield ที่เรากำลังพูดถึงเนี่ยเราก็ต้องระมัดระวังที่จะไม่ เรียกว่า Aggressive เกินไปนะครับเพราะว่า มีโอกาสที่ในอนาคตเนี่ยปัญหา Household Debt จะเรียกว่าบานปลายแล้วก็เกิดภาวะหนี้เสียมากขึ้นในระบบนะครับ

เพราะฉะนั้นอะไรที่เป็นหนี้ประเภทไม่มีหลักประกัน หรือ Clean Loan อะไรพวกนั้นเนี่ยเราก็จะค่อนข้างระมัดระวังเป็นพิเศษ และในปัจจุบันก็ยังไม่มีนโยบายที่จะก้าวข้ามไปทำตรงนั้นอยู่นะครับก็เป็นอะไรที่ Concerns ที่เราต้องระมัดระวังกันต่อไปไม่ไป Take ความเสี่ยงมากเกินระดับที่เหมาะสมนะครับ

รถ EV ราคามือสองอาจจะลดลงอย่างมากหากเทคโนโลยีพัฒนาไปเรื่อย ๆ ทำให้รถ EV รุ่นใหม่มีคุณภาพดีกว่า นี่เป็นความเสี่ยงที่ชัดเจนมากนะครับแล้วก็ปัจจุบันไม่มีใครตอบได้ชัดเจนว่าราคารถเก่า EV จะเหลือเท่าไหร่ในอีก 3 ปี 5 ปีข้างหน้านะครับ เพราะว่ามันยังเป็นของที่ใหม่มาก ๆ นะครับแต่เดาได้เลยว่ามันคงจะเยอะกว่ารถประเภทปกติ มากประมาณนึงในช่วงต้น ๆ นี้นะครับ เพราะว่าเทคโนโลยีมันยังไม่มาชัวร์นะครับ

แล้วก็เราก็ยังได้ยินเรื่องของค่าใช้จ่ายในการเปลี่ยนแบตเตอรี่อะไรต่าง ๆ ที่ค่อนข้างสูงมาก ๆ นะครับก็ต้องคิด Price in เข้าไปเลยว่าราคารถมือสองเนี่ยจะต้องตกมากกว่าราคารถปกติ รถ EV อยู่ประมาณนึงนะครับ แต่เมื่อ Price in ตรงนั้นเข้าไปแล้วนะครับจุดนึงซึ่งปรากฏว่าพอมาชดเชยกันได้นะครับก็คือจากสินเชื่อใหม่ที่เราปล่อยไปบางส่วนนะครับ จริง ๆ เราก็เป็น Among the first ที่เข้าไปปล่อยสินเชื่อ EV อย่าง Active นะครับ

เรามีพาร์ทเนอร์เป็นเจ้าแรก ๆ Great Wall Motor ก็เป็นพาร์ทเนอร์กับเรานะครับ เรา Monitor โปรไฟล์ของ Portfolio EV ก็พบว่าหนี้เสียเนี่ยต่ำกว่าพอร์ตรถปกติ ทั่วไปอย่างมีนัยยะทีเดียวนะครับ

เพราะฉะนั้นเนี่ยตรงนี้ก็มาชดเชยกันได้กับความเสี่ยงของราคารถมือสองที่น่าจะตกลงค่อนข้างมากในอนาคตนะครับ เพื่อที่จะดูว่าจริง ๆ แล้วสุดท้าย Expected Loss นี่จะเป็นเท่าไหร่ถ้าเกิดว่า NPL มันเท่ากัน Loss Given Default มันสูงกว่า ก็แปลว่ารถ EV จะต้องมี Credit Loss ที่สูงกว่านะครับ

แต่สิ่งที่มาชดเชยกันก็คือว่า ปรากฏว่าจากข้อมูลที่เรา Track มานี่ Default Rate มันต่ำกว่าเพราะฉะนั้นโดยรวมเนี่ยก็ยังชดเชยกันได้นะครับ แต่ชดเชยกันได้ 100% หรือแค่ไหนอะไรยังไงอันนี้ก็เป็นสิ่งที่ไม่มีใครรู้แน่นอน เพราะว่ายังไม่มีใครรู้ว่าสุดท้ายแล้วราคารถมือสองของ EV จะไปจบที่เท่าไรนะครับ

ก็มีค่ายรถจากพาร์ทเนอร์ของเรา จากที่เราพูดคุยในในตลาดรถ EV เอง นะครับก็มาคอมเม้นต์เรื่องของต้นทุนแบตเตอรี่ที่แพงมากในการเปลี่ยนอะไรต่าง ๆพวกนี้เนี่ยส่วนนึงมันคือ fact นะครับ

แต่ส่วนหนึ่งเค้าบอกว่ามันเป็น Development ของ Supply Chain แล้วก็ธุรกิจเองที่ยังไม่มาชัวร์เต็มที่นะครับ ยกตัวอย่างข่าวที่ออกมาบอกว่า แบตเตอรี่ไปขูดนิดเดียวนะครับต้องเปลี่ยนทั้งก้อน ก้อนละ 600,000 อะไรพวกนี้เนี่ยมันเป็นเพราะว่าเราไม่มี Supply Chain ในการผลิตฮาร์ทของแบตเตอรี่ในประเทศไทยนะครับ

เพราะฉะนั้นสิ่งที่ค่ายรถเค้าทำก็คือถ้าเวลาที่มีปัญหาก็ต้องเปลี่ยนทั้งก้อนนะครับก็จะเป็น Cost ที่มหาศาลอย่างที่ออกเป็นข่าวนะครับแต่ once เมื่อธุรกิจหรือ Industry มัน Develop ไปเรื่อย ๆ เนี่ย มันก็น่าจะมีการลงทุนใน Supply Chain การลงทุน Spare Parts อะไรต่าง ๆ ที่กระจายตัว แล้วก็ลงรายละเอียดความทั่วถึงมากขึ้น

นั่นก็หมายถึงว่าในอนาคตเนี่ยแบตเตอรี่อาจจะซ่อมได้เป็นเรื่อง ๆ ก็ได้นะครับ เพราะฉะนั้นค่าซ่อมจากที่เราเปลี่ยนต้องเปลี่ยนแบตทั้งก้อนเนี่ยมันอาจจะเหลือแค่ซ่อมบางส่วน ซึ่งค่าใช้จ่ายมันอาจจะลดลงมากก็ได้นะครับ

อันนี้เป็นสิ่งที่ธุรกิจมันยังใหม่มากแล้วก็ยังไม่มาชัวร์ซึ่งเรายังตอบไม่ได้ว่าสุดท้ายแล้วจะเป็นยังไงสำหรับเรื่องของรถ EV แต่อันนี้ก็เป็นเป็นความคิดหนึ่งซึ่งทางค่ายเองก็ให้ไอเดียให้ความคิดตรงนี้มา ซึ่งเราก็ต้องเอาปัจจัยต่าง ๆ เหล่านี้เนี่ยมา Factor In เข้าไปในการ Price เรื่องของราคาขายรถมือสอง

แล้วก็มีปัจจัยบวกที่อาจจะเป็น Price Support ได้บางส่วนก็คือว่าเรื่องของการ Subsidy ในแง่ของภาษีนะครับที่ตอนนี้รถ EV ยังรับกันเต็ม ๆ อยู่นะครับ ซึ่งถ้าในอนาคตไม่มีตรงนี้แล้วเนี่ย Cost ของรถ EV ใหม่มันอาจจะสูงขึ้น Relative เพราะเรื่องปัจจัยทางภาษีก็อาจจะมี Price Support จากปัจจัยตรงนี้ได้บางส่วน สำหรับอนาคตก็ประมาณนี้นะครับ

เข้าใจว่าคำถามก็หมดแล้วเช่นกันนะครับ ยังเหลือแค่เวลา 3 นาทีสุดท้ายพอดีนะครับ ถ้าท่านไหนมีคำถามสุดท้ายก็จะได้อีกซักคำถามนึงนะครับเชิญเลยครับ

ก็ถ้าไม่มีคำถามอะไรก็ขอบคุณทุกท่านมากนะครับ

—-------

ถิระพรู: สำหรับวันนี้นะคะทางบริษัททิสโก้ไฟแนนเชียลกรุ๊ปนะคะ ก็ขอกราบขอบพระคุณทั้งทางท่านตลาดหลักทรัพย์นะคะแล้วก็ท่านนักลงทุนที่เข้าฟังในวันนี้ด้วยค่ะ

ก็ถ้ามีคำถามเพิ่มเติมยังไงก็สามารถติดต่อได้มาทาง IR โดยตรงได้เลยนะคะ วันนี้ทางเราก็ขอตัวลาไปก่อนนะคะ สวัสดีค่ะ

—-------

ชาตรี : ขอบคุณครับ

—-------

ถิระพรู : สวัสดีค่ะ

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q2/2023 TISCO บมจ. ทิสโก้ไฟแนนเชียลกรุ๊ป

Presentation https://weblink.set.or.th/dat/registrat ... -TISCO.pdf

Presentation https://weblink.set.or.th/dat/registrat ... -TISCO.pdf

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

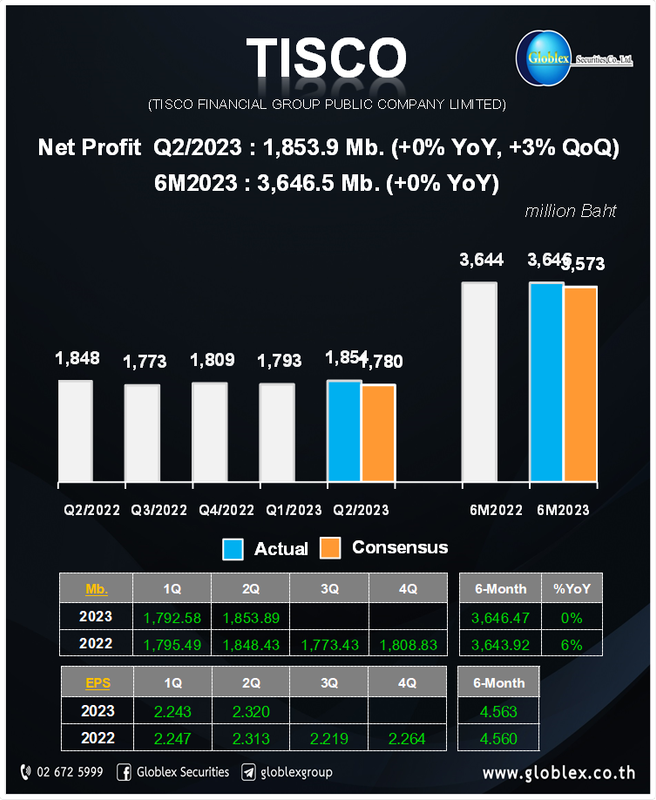

ผลประกอบการ ไตรมาสที่ 2 ปี 2566 หุ้น TISCO

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

ที่มา: บริษัทหลักทรัพย์ โกลเบล็ก จำกัด

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

Oppday Q3/2023 TISCO บมจ. ทิสโก้ไฟแนนเชียลกรุ๊ป

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6214

ดาวน์โหลดเอกสารประกอบการบรรยาย

https://listed-company-presentation.set ... h/vdo/6214

-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

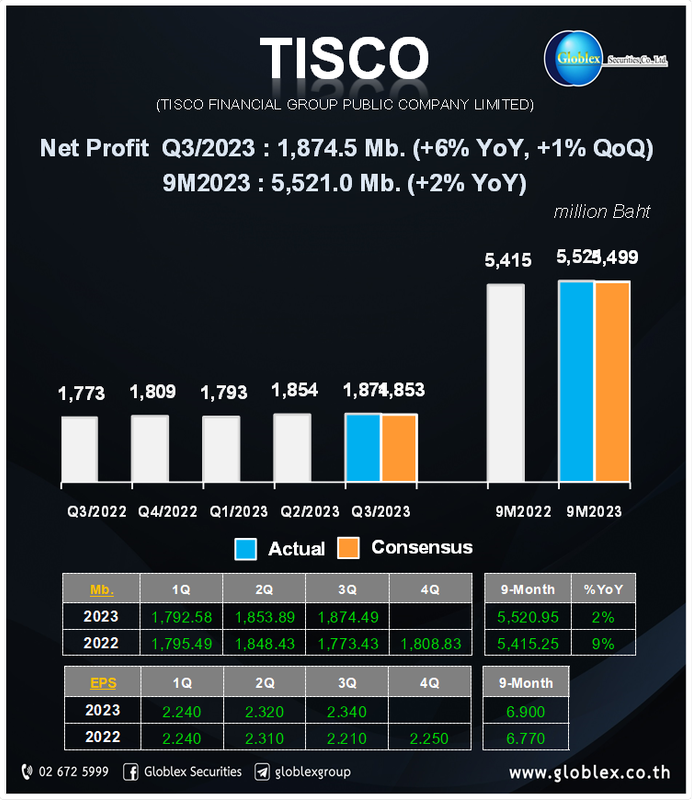

ผลประกอบการไตรมาสที่ 3 ปี 2566 หุ้น TISCO ที่มา: Globlex Research

ที่มา: Globlex Research

ที่มา: Globlex Research

ที่มา: Globlex Research-

thanonlongtun_p

- Posts: 3145

- Joined: Mon Apr 17, 2023 1:05 pm

สรุปคลิป Oppday Q3/2023 TISCO บมจ. ทิสโก้ไฟแนนเชียลกรุ๊ป

ผลประกอบการ 9M/2023

แนวโน้มไตรมาส 4

ผลประกอบการ 9M/2023

- กำไรสุทธิ 5521 ล้านบาท +1.9% YoY

- รายได้รวม 14,221 ล้านบาท +5.8% YoY

- รายได้ดอกเบี้ยสุทธิ (Net Interest Income) โต 9.3% การเติบโตนี้ก็มาจากการขยายตัวของพอร์ตสินเชื่อ ช่วงหนึ่งปีที่ผ่านมาโต 8.7% อย่างก็ตาม cost of fund ปรับตัวสูงขึ้น

- รายได้ Non Interest Income ลดลง 2.4% หลัก ๆ มาจากธุรกิจ บล. ปีที่ผ่านมาตลาดหลักทรัพย์มีการผันผวนรุนแรง

- สัดส่วนรายได้

- 72.2% Net Interest Income

- 27.8% Non Interest Income

- ค่าใช้จ่ายในการดำเนินงานเพิ่มขึ้น 9.9% YoY ค่าใช้จ่ายส่วนใหญ่มาจากแผนขยายสาขาสมหวัง เงินสั่งได้ ปีนี้เน้นการขยายสาขาเพื่อการเติบโต

- ECL เพิ่ม 6.2% YoY

- ROAE ปรับเพิ่มขึ้นจากปีที่แล้ว มาอยุ่ที่ 17.7%

- Total Loans -> 231,794 ล้านบาท (+5.8% YTD) โตจากพอร์ตสินเชื่อธุรกิจขนาดใหญ่ และการเติบโตของสินเชื่อจำนำทะเบียน

- สัดส่วน -> 68% Retail / 24.8% Corporate / 5.4% SME / 1.7% อื่น ๆ

- พอร์ต Retail เป็น High Purchase ประมาณ 50% ที่ผ่านมาเรามีการเน้นสินเชื่ออุปโภค บริโภค Product ชื่อว่า TISCO Auto Cash สัดส่วนเพิ่มขึ้นเรื่อย ๆ ล่าสุด 17.4%

- พอร์ต Corporate มีการปรับสัดส่วนเพิ่มขึ้นจากเดิมอยู่ประมาณ 20%

- Total Deposits & Borrowing -> 207,433 ล้านบาท (+4.2% YTD)

- 80.8% เป็นเงินฝากประจำ

- 16% CASA

- Retail +0.5% YTD

- Corporate +29.8% YTD เติบโตแข็งแกร่ง

- SME -12.1% YTD

- มุ่งเน้นธุรกิจสมหวัง Loan Outstanding อยู่ที่ 26,500 ล้านบาท +17.4% YTD โดยมุ่งเน้นเปิดสาขาใหม่ ปีนี้เปิดไปแล้ว +137 สาขา ตั้งเป้าทั้งปี 200 สาขา

- 10,263 ล้านบาท เติบโต +9.3% YoY จากการเติบโตของสินเชื่อ

- ที่ผ่านมาเจอแรงกดดันทิศทางดอกเบี้ยขาขึ้น ทำให้ต้นทุนทางการเงินเราปรับเพิ่มขึ้นอย่างรวดเร็ว

- Loan Spread อยู่ที่ 5.6% ปรับตัวลดลง 0.3% ในช่วง 9 เดือน

- NIM ทรงตัวจากสิ้นปีที่แล้วที่ 5.1%

- 3,957 ล้านบาท -2.4% YoY

- ธุรกิจ บล. ลดลง -14.4% จากความผันผวนที่เกิดขึ้นในตลาดทุนตั้งแต่ต้นปี

- ธุรกิจธนาคารพาณิชย์ Fee ลดลง -3.1% จากธุรกิจ bancassurance ที่ฟื้นตัวลำบาก

- ธุรกิจ Asset Management +2.1% เป็นไปตาม AUM ที่เพิ่มขึ้น

- NPL 9 เดือน 5,213 ล้านบาท

- NPL Ratio 2.25%

- การเพิ่มขึ้นเป็นไปตามคาดเนื่องจากเราโฟกัสที่สินเชื่อ high yield มากขึ้น

- บวกกับแรงกดดันจากภาวะเศรษฐกิจที่ยังอ่อนแอ และหนี้ครัวเรือนที่อยู่ในระดับสูง

- Coverage Ratio ลดลงจาก 258.5% ปีที่แล้ว มาอยู่ที่ 205.8% ปีนี้ แต่ยังถือว่าอยู่ในระดับสูงเพียงพอทีจะรองรับความเสี่ยงในอนาคต

- BIS Ratio 22.6% ลดลงจาก 23.4%

- Tier 1 Ratio 19.0% ลดลงจาก 19.6%

- การลดลงมาจากการเติบโของพอร์ตสินเชื่อ

- แต่เรายังรักษาระดับเงินกองทุนระดับสูง เกินเกณฑ์ขั้นต่ำของธนาคารแห่งประเทศไทย

- จำนวนพนักงาน 5,423 คน เพิ่มขึ้นเนื่องจากมีการเปิดสาขาสมหวัง

- จำนวนสาขารวม 640 สาขา แบ่งเป็น Bank Branches 53 สาขา และ Somwang Loan Offices 587 สาขา

- จากเดิมจากปีละ 1 ครั้ง เปลี่ยนเป็นจ่ายปีละ 2 ครั้ง

- โดยภาพรวมเป็นไปตามแผน

- สิ่งที่ทำได้ดีกว่าความคาดหมายคือธุรกิจธนาคารโดยรวม สินเขื่อเติบโตดี โดยเฉพาะใน corporate loan และสินเชื่อ high yield คือสมหวัง แม้ต้นทุนเงินฝากจะเพิ่มขึ้นเท่าตัวจากปีที่แล้ว แต่ net interest income ยังเติบโตมากขึ้น

- สิ่งที่อ่อนกว่าความคาดหมายคือ Non-interest income ด้วยตลาดทุนที่ซบเซา ทำให้ธุรกิจที่เกี่ยวข้องยังอ่อนแอ

- คุณภาพสินทรัพย์ NPL ขยับสูงขึ้นแต่ไม่เกินกว่าสิ่งที่เราคาดไว้

- OPEX ปรับตัวเพิ่มขึ้นจากค่าเฉลี่ยในอดีต เพราะมีการขยายสาขาสมหวัง ส่งเสริมการเติบโตระยะยาว ทำให้กำไรออกมาทรงตัวเทียบกับที่ก่อนหน้า

แนวโน้มไตรมาส 4

- สินเชื่อยังมีแนวโน้มการเติบโต แต่ไม่หวือหวา เท่าช่วงครึ่งปีแรก

- NPL ทิศทางคงมีการขยับขึ้นต่อ แต่ยังอยู่ในกรอบที่วางไว้ 2.5%

- จุดอ่อนผลประกอบการไตรมาสหน้าคือ NIM อีก 2-3 ไตรมาสข้างหน้ายังเห็น cost of fund ที่ขึ้นต่อ

- ปีหน้าอาจมีการเพิ่มการตั้งสำรองขึ้นตั้งแต่ปีหน้า ไม่ใช่เพราะ NPL ขยับขึ้น แต่เพราะที่ผ่านมาตั้งต่ำกว่าปกติเนื่องจากมีสำรองส่วนเกินอยู่

- จะพยายามตั้งสำรองเพิ่มขึ้นอย่างค่อยเป็นค่อยไป ให้สามารถปรับตัวรองรับค่าใช้จ่ายสำรองที่จะเพิ่มขึ้นในอนาคต

- ประเมินว่าภาวะเศรษฐกิจยังเปราะบาง อาจทำให้การเติบโตไม่เป็นตามแผน มีกังวลประมาณหนึ่งเกี่ยวกับทิศทางคุณภาพสินทรัพย์

- แผนรุกการขยายสินเชื่อ high yield จึงทำอย่างระมัดระวัง

- หากเทียบกับตลาดโลกแล้วดอกเบี้ยเราถือว่าต่ำ เนื่องจากเงินเฟ้อที่อยู่ในระดับคุมได้ ไม่น่าจะขึ้น policy rate ต่อ

- อย่างไรก็ตาม cost of fund ของสถาบันการเงินคิดว่าต้องมีการปรับตัวเพิ่มขึ้นอีก เพราะยังไม่ได้ปรับเป็นระดับปัจจุบัน

- แผนธุรกิจธนาคาร ปีหน้าคือ Conservative Growth เติบโตแบบระมัดระวังมากขึ้น

- ที่เหมาะสมกับเราคือประมาณ 150% ถือว่าแข็งแกร่ง เพียงพอต่อความผันผวนในระยะสั้นและกลางดังนั้น ถ้ามีการปรับลงจากระดับปัจจุบัน จะให้อยู่ระดับ 150%

- NPLต่ำมากจนแทบไม่มีเลย

- มีความเสี่ยงที่ต้องระวังคือ หากเกิด default แล้วยึดรถมาขาย Lost Rate จะเป็นอย่างไร เพราะยังเป็นเรื่องใหม่

- Organic growth โตด้วยการขยายสาขา ค่อนข้างเป็นไปอย่างระมัดระวัง

- ค่อย ๆ เปิด ประมาณปีละ 200 สาขา แต่ต่อเนื่องหลาย ๆ ปี เพราะทำให้สามารถเทสได้ว่าตลาดที่เราไปใหม่ยังมี demand เพียงพอไหม

- การแข่งขันค่อนข้าง Active

- อย่างไรก็ตาม Consumer loan market ยังมี demand ค่อนข้างสูง

- ปัจจุบัน CASA อยู่ระดับ 17-18% อาจจะอยู่ประมาณนี้หรือลดลงเล็กน้อย คล้ายตลาดโดยรวม

- เราไม่ได้ Position เป็น transaction bank กลยุทธ์ CASA จึงไม่ใช่ตัวหลักที่เราเน้น

- ด้านเงินฝาก เราเน้นการลงทุน Wealth Management มากกว่า

- เราค่อนข้างเข้มงวดเรื่องการปล่อยสินเชื่อช่วงโควิดที่ผ่านมา แต่ภาวะเศรษฐกิจน่ากังวล ก็ต้องระมัดระวัง

-

Thanonlongtun post

- Posts: 377

- Joined: Tue Dec 27, 2022 5:25 pm

#สรุปคลิป Oppday Q3/2023 TISCO บมจ. ทิสโก้ไฟแนนเชียลกรุ๊ป ผลประกอบการ 9M/2023

- กำไรสุทธิ 5521 ล้านบาท +1.9% YoY

- รายได้รวม 14,221 ล้านบาท +5.8% YoY

- รายได้ดอกเบี้ยสุทธิ (Net Interest Income) โต 9.3% การเติบโตนี้ก็มาจากการขยายตัวของพอร์ตสินเชื่อ ช่วงหนึ่งปีที่ผ่านมาโต 8.7% อย่างก็ตาม cost of fund ปรับตัวสูงขึ้น

- รายได้ Non Interest Income ลดลง 2.4% หลัก ๆ มาจากธุรกิจ บล. ปีที่ผ่านมาตลาดหลักทรัพย์มีการผันผวนรุนแรง

- สัดส่วนรายได้

- 72.2% Net Interest Income

- 27.8% Non Interest Income

- ค่าใช้จ่ายในการดำเนินงานเพิ่มขึ้น 9.9% YoY ค่าใช้จ่ายส่วนใหญ่มาจากแผนขยายสาขาสมหวัง เงินสั่งได้ ปีนี้เน้นการขยายสาขาเพื่อการเติบโต

- ECL เพิ่ม 6.2% YoY

- ROAE ปรับเพิ่มขึ้นจากปีที่แล้ว มาอยุ่ที่ 17.7%

- Total Loans -> 231,794 ล้านบาท (+5.8% YTD) โตจากพอร์ตสินเชื่อธุรกิจขนาดใหญ่ และการเติบโตของสินเชื่อจำนำทะเบียน

- สัดส่วน -> 68% Retail / 24.8% Corporate / 5.4% SME / 1.7% อื่น ๆ

- พอร์ต Retail เป็น High Purchase ประมาณ 50% ที่ผ่านมาเรามีการเน้นสินเชื่ออุปโภค บริโภค Product ชื่อว่า TISCO Auto Cash สัดส่วนเพิ่มขึ้นเรื่อย ๆ ล่าสุด 17.4%

- พอร์ต Corporate มีการปรับสัดส่วนเพิ่มขึ้นจากเดิมอยู่ประมาณ 20%

- Total Deposits & Borrowing -> 207,433 ล้านบาท (+4.2% YTD)

- 80.8% เป็นเงินฝากประจำ

- 16% CASA

- Retail +0.5% YTD

- Corporate +29.8% YTD เติบโตแข็งแกร่ง

- SME -12.1% YTD

- เรามุ่งเน้นธุรกิจสมหวัง Loan Outstanding อยู่ที่ 26,500 ล้านบาท +17.4% YTD โดยมุ่งเน้นเปิดสาขาใหม่ ปีนี้เปิดไปแล้ว +137 สาขา ตั้งเป้าทั้งปี 200 สาขา

- 10,263 ล้านบาท เติบโต +9.3% YoY จากการเติบโตของสินเชื่อ

- ที่ผ่านมาเจอแรงกดดันทิศทางดอกเบี้ยขาขึ้น ทำให้ต้นทุนทางการเงินเราปรับเพิ่มขึ้นอย่างรวดเร็ว

- Loan Spread อยู่ที่ 5.6% ปรับตัวลดลง 0.3% ในช่วง 9 เดือน

- NIM ทรงตัวจากสิ้นปีที่แล้วที่ 5.1%

- 3,957 ล้านบาท -2.4% YoY

- ธุรกิจ บล. ลดลง -14.4% จากความผันผวนที่เกิดขึ้นในตลาดทุนตั้งแต่ต้นปี

- ธุรกิจธนาคารพาณิชย์ Fee ลดลง -3.1% จากธุรกิจ bancassurance ที่ฟื้นตัวลำบาก

- ธุรกิจ Asset Management +2.1% เป็นไปตาม AUM ที่เพิ่มขึ้น

- NPL 9 เดือน 5213 ล้านบาท

- NPL Ratio 2.25%

- การเพิ่มขึ้นเป็นไปตามคาดเนื่องจากเราโฟกัสที่สินเชื่อ high yield มากขึ้น

- บวกกับแรงกดดันจากภาวะเศรษฐกิจที่ยังอ่อนแอ และหนี้ครัวเรือนที่อยู่ในระดับสูง

- Coverage Ratio ลดลงจาก 258.5% ปีที่แล้ว มาอยู่ที่ 205.8% ปีนี้ แต่ยังถือว่าอยู่ในระดับสูงเพียงพอทีจะรองรับความเสี่ยงในอนาคต

- BIS Ratio 22.6% ลดลงจาก 23.4%

- Tier 1 Ratio 19.0% ลดลงจาก 19.6%

- การลดลงมาจากการเติบโของพอร์ตสินเชื่อ

- แต่เรายังรักษาระดับเงินกองทุนระดับสูง เกินเกณฑ์ขั้นต่ำของธนาคารแห่งประเทศไทย

- จำนวนพนักงาน 5,423 คน เพิ่มขึ้นเนื่องจากมีการเปิดสาขาสมหวัง

- จำนวนสาขารวม 640 สาขา แบ่งเป็น Bank Branches 53 สาขา และ Somwang Loan Offices 587 สาขา

- จากเดิมจากปีละ 1 ครั้ง เปลี่ยนเป็นจ่ายปีละ 2 ครั้ง

- Dividend payout 85.9%

- โดยภาพรวมเป็นไปตามแผน

- สิ่งที่ทำได้ดีกว่าความคาดหมายคือธุรกิจธนาคารโดยรวม สินเขื่อเติบโตดี โดยเฉพาะใน corporate loan และสินเชื่อ high yield คือสมหวัง แม้ต้นทุนเงินฝากจะเพิ่มขึ้นเท่าตัวจากปีที่แล้ว แต่ net interest income ยังเติบโตมากขึ้น

- สิ่งที่อ่อนกว่าความคาดหมายคือ Non-interest income ด้วยตลาดทุนที่ซบเซา ทำให้ธุรกิจที่เกี่ยวข้องยังอ่อนแอ

- คุณภาพสินทรัพย์ NPL ขยับสูงขึ้นแต่ไม่เกินกว่าสิ่งที่เราคาดไว้

- OPEX ปรับตัวเพิ่มขึ้นจากค่าเฉลี่ยในอดีต เพราะมีการขยายสาขาสมหวัง ส่งเสริมการเติบโตระยะยาว ทำให้กำไรออกมาทรงตัวเทียบกับที่ก่อนหน้า

- สินเชื่อยังมีแนวโน้มการเติบโต แต่ไม่หวือหวา เท่าช่วงครึ่งปีแรก

- NPL ทิศทางคงมีการขยับขึ้นต่อ แต่ยังอยู่ในกรอบที่วางไว้ 2.5%

- จุดอ่อนผลประกอบการไตรมาสหน้าคือ NIM อีก 2-3 ไตรมาสข้างหน้ายังเห็น cost of fund ที่ขึ้นต่อ

- ปีหน้าอาจมีการเพิ่มการตั้งสำรองขึ้นตั้งแต่ปีหน้า ไม่ใช่เพราะ NPL ขยับขึ้น แต่เพราะที่ผ่านมาตั้งต่ำกว่าปกติเนื่องจากมีสำรองส่วนเกินอยู่

- จะพยายามตั้งสำรองเพิ่มขึ้นอย่างค่อยเป็นค่อยไป ให้สามารถปรับตัวรองรับค่าใช้จ่ายสำรองที่จะเพิ่มขึ้นในอนาคต

- ประเมินว่าภาวะเศรษฐกิจยังเปราะบาง อาจทำให้การเติบโตไม่เป็นตามแผน มีกังวลประมาณหนึ่งเกี่ยวกับทิศทางคุณภาพสินทรัพย์

- แผนรุกการขยายสินเชื่อ high yield จึงทำอย่างระมัดระวัง

- หากเทียบกับตลาดโลกแล้วดอกเบี้ยเราถือว่าต่ำ เนื่องจากเงินเฟ้อที่อยู่ในระดับคุมได้ ไม่น่าจะขึ้น policy rate ต่อ

- อย่างไรก็ตาม cost of fund ของสถาบันการเงินคิดว่าต้องมีการปรับตัวเพิ่มขึ้นอีก เพราะยังไม่ได้ปรับเป็นระดับปัจจุบัน

- แผนธุรกิจธนาคาร ปีหน้าคือ Conservative Growth เติบโตแบบระมัดระวังมากขึ้น

- Coverage ratio ที่เหมาะสมกับเราคือประมาณ 150% ถือว่าแข็งแกร่ง เพียงพอต่อความผันผวนในระยะสั้นและกลางดังนั้น ถ้ามีการปรับลงจากระดับปัจจุบัน จะให้อยู่ระดับ 150%

- NPLต่ำมากจนแทบไม่มีเลย

- มีความเสี่ยงที่ต้องระวังคือ หากเกิด default แล้วยึดรถมาขาย Lost Rate จะเป็นอย่างไร เพราะยังเป็นเรื่องใหม่

- Organic growth โตด้วยการขยายสาขา ค่อนข้างเป็นไปอย่างระมัดระวัง

- ค่อย ๆ เปิด ประมาณปีละ 200 สาขา แต่ต่อเนื่องหลาย ๆ ปี เพราะทำให้สามารถเทสได้ว่าตลาดที่เราไปใหม่ยังมี demand เพียงพอไหม

- การแข่งขันค่อนข้าง Active

- อย่างไรก็ตาม Consumer loan market ยังมี demand ค่อนข้างสูง

- ปัจจุบัน CASA อยู่ระดับ 17-18% อาจจะอยู่ประมาณนี้หรือลดลงเล็กน้อย คล้ายตลาดโดยรวม

- เราไม่ได้ Position เป็น transaction bank กลยุทธ์ CASA จึงไม่ใช่ตัวหลักที่เราเน้น

- ด้านเงินฝาก เราเน้นการลงทุน Wealth Management มากกว่า

- เราค่อนข้างเข้มงวดเรื่องการปล่อยสินเชื่อช่วงโควิดที่ผ่านมา แต่ภาวะเศรษฐกิจน่ากังวล ก็ต้องระมัดระวัง